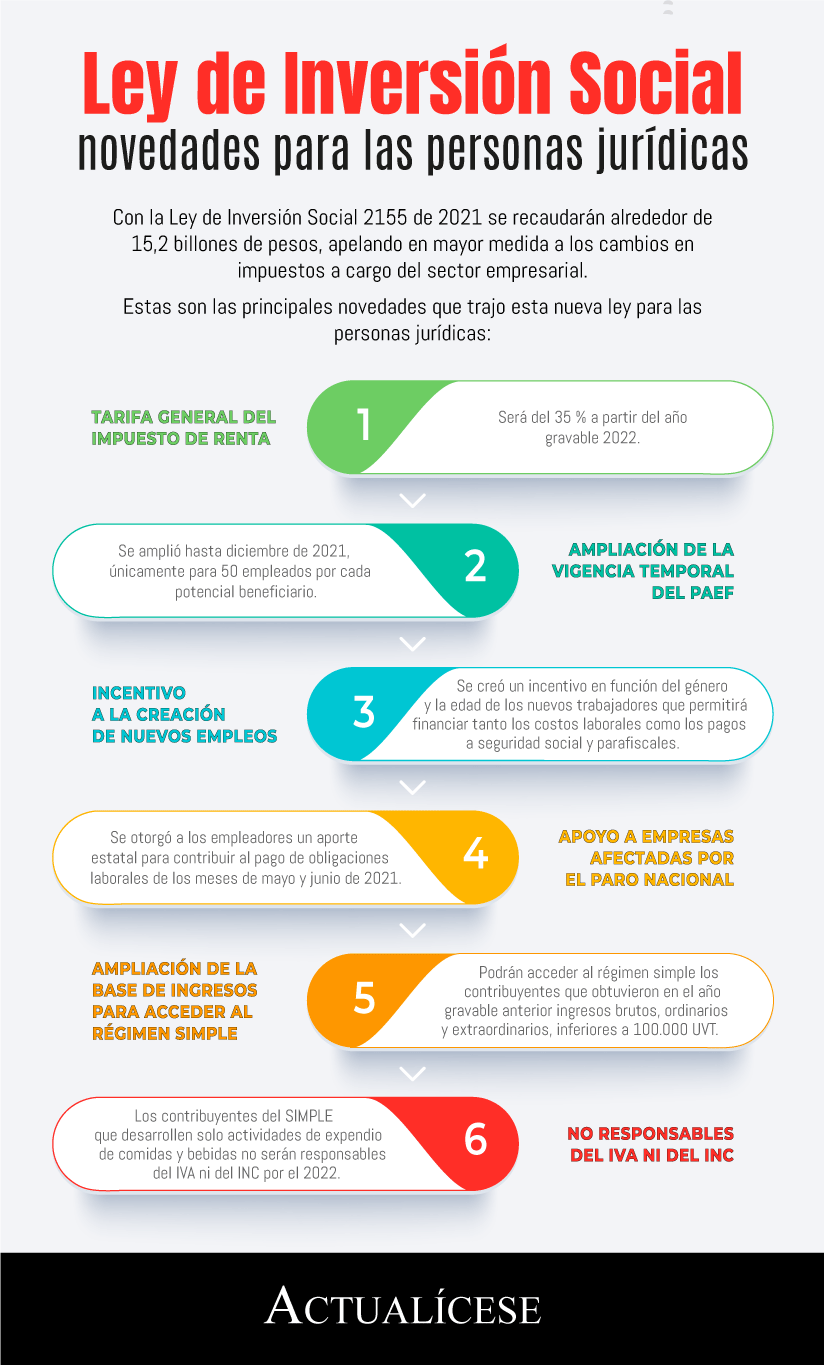

El 14 de septiembre de 2021 se expidió la Ley de Inversión Social 2155 de 2021, con la cual se espera recaudar 15,2 billones de pesos.

Aquí abordamos las novedades que tendrá que enfrentar el sector empresarial en materia tributaria, así como los beneficios que le serán otorgados.

Con la aprobación Ley de Inversión Social 2155 de septiembre 14 de 2021, la población colombiana se verá enfrentada a múltiples cambios en materia tributaria.

“Con esta reforma el Gobierno espera recaudar alrededor de 15,2 billones de pesos, apelando en mayor medida a los cambios en impuestos a cargo del sector empresarial”

Con esta reforma el Gobierno espera recaudar alrededor de 15,2 billones de pesos, apelando en mayor medida a los cambios en impuestos a cargo del sector empresarial.

A continuación, abordamos las principales novedades que trae esta nueva ley y que deberán tener en cuenta las personas jurídicas. Veamos:

Tarifa general del impuesto de renta

La tarifa general del impuesto sobre la renta aplicable a las sociedades nacionales y asimiladas, establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia fiscal en Colombia será del 35 % a partir del año gravable 2022.

Recordemos que con la Ley 2010 de 2019 (reforma tributaria de 2019) se había establecido que, a partir del año gravable 2022, las personas jurídicas tendrían una tarifa del 30 %. No obstante, la nueva reforma vuelve a subir este impuesto para las personas jurídicas.

Ahora bien, las instituciones financieras deberán liquidar 3 puntos porcentuales adicionales al impuesto de renta durante los períodos fiscales 2022 a 2025, con lo cual tributarán con una tarifa total del 38 %.

Año gravable Puntos porcentuales adicionales para instituciones financieras Tarifa del impuesto sobre la renta y complementario

| Año gravable | Puntos porcentuales adicionales para instituciones financieras | Tarifa del impuesto sobre la renta y complementario |

| 2022 | 3 puntos porcentuales | 35 % (38 % para instituciones financieras) |

| 2023 | 3 puntos porcentuales | |

| 2024 | 3 puntos porcentuales | |

| 2025 | 3 puntos porcentuales |

Cabe señalar que lo anterior solo sería aplic

Cabe señalar que lo anterior solo sería aplicado a las instituciones financieras que, en el año gravable objeto de declaración, tengan una renta gravable igual o superior a 120.000 UVT.Dicha sobretasa, para los cuatro (4) períodos gravables, estará sujeta a un anticipo del 100 %, calculado sobre la base gravable del impuesto de renta sobre la cual el contribuyente liquidó el mencionado impuesto para el año gravable inmediatamente anterior. Dicho anticipo deberá pagarse en dos (2) cuotas iguales anuales.

Ampliación de la vigencia temporal del Paef

Se amplió hasta diciembre de 2021 el Programa de Apoyo al Empleo Formal –Paef–; esta vez el programa solo cubrirá a 50 trabajadores de cada una de las entidades o personas naturales contratantes que sean potenciales beneficiarios con base en el período de cotización de marzo de 2021.

No obstante, el Gobierno estará facultado para que, en diciembre de 2021, analizando los indicadores económicos, el porcentaje de desempleo y la disponibilidad presupuestal existente, disponga mediante decreto la ampliación del Paef máximo hasta el 31 de diciembre de 2022. Así mismo, en caso de que sea procedente la extensión del programa, el Gobierno determinará el número de meses adicionales por los que se otorgará el aportes estatal.

Incentivo a la creación de nuevos empleos

“se creó el incentivo a la generación de nuevos empleos que permitirá financiar tanto costos laborales como los pagos a seguridad social y parafiscales”

Con el propósito de mitigar los efectos de la crisis económica generada por el COVID-19 y en pro de reactivar el empleo formal, se creó el incentivo a la generación de nuevos empleos que permitirá financiar tanto costos laborales como los pagos a seguridad social y parafiscales.

Esta iniciativa está dirigida a los empleadores que generen nuevos empleos mediante contratación de trabajadores adicionales, para lo cual se tendrá en cuenta lo siguiente:

Tratándose de trabajadores jóvenes entre 18 y 28 años, el empleador recibirá como incentivo un aporte estatal equivalente al 25 % de un 1 salario mínimo mensual legal vigente –smmlv– por cada uno de estos trabajadores adicionales.

Tratándose de los demás trabajadores, mayores de 28 años, que devenguen hasta 3 smmlv, el empleador recibirá como incentivo un aporte del 10 % de 1 smmlv por cado si se trata de un hombre, o de un 15 % si se trata de una mujer.

Es preciso señalar que dicho incentivo estará vigente hasta agosto de 2023. Así mismo, el empleador solo podrá recibir dentro de la vigencia de este incentivo un máximo de 12 pagos. En todo caso, solo se efectuará un pago mensual.

El empleador no recibirá el incentivo por aquellos trabajadores a los que se les haya aplicado la novedad de suspensión temporal de contrato de trabajo o de licencia no remunerada para el mes por el que se recibiría el incentivo.

Ahora bien, este incentivo no podrá otorgarse de manera simultánea con otros aportes o subsidios de nivel nacional no tributarios creados para estimular la contratación formal. Sin embargo, sí será compatible con el Paef.

Apoyo a empresas afectadas por el paro nacional

Con el propósito de apoyar a las empresas afectadas por el paro nacional, se otorgará a los empleadores, ya sean personas jurídicas, naturales, consorcios, uniones temporales y patrimonios autónomos, un aporte estatal para contribuir al pago de obligaciones laborales de los meses de mayo y junio de 2021.

La cuantía del aporte estatal se acordará según el número de empleados multiplicados por hasta el 20 % del valor del smmlv.

Para acceder a este apoyo, los empleadores deberán demostrar la necesidad de obtenerlo certificando una disminución del 20 % o más de sus ingresos frente a los ingresos obtenidos en marzo de 2021.

Ampliación de la base de ingresos para acceder al régimen simple

Podrán acceder al régimen simple de tributación aquellos contribuyentes que hayan obtenido en el año gravable anterior ingresos brutos, ordinarios y extraordinarios, inferiores a 100.000 UVT. En el caso de las personas jurídicas nuevas, la inscripción en este régimen estará condicionada a que los ingresos del año no superen este límite.

No responsables del IVA ni del INC

Solo por el año gravable 2022, no serán responsables del IVA ni del INC de restaurantes y bares los contribuyentes del SIMPLE cuando únicamente desarrollen actividades de expendio de comidas y bebidas de las que trata el numeral 4 del artículo 908 del ET.