Aquí hablaremos sobre...

-Entidades públicas y privadas obligadas a presentar exógena.

-Personas naturales y jurídicas obligadas a presentar información exógena.

-Consorcios, uniones temporales y contratos de mandato.

-Otros obligados a presentar el reporte de exógena.

¿Qué debe entenderse por “personas asimiladas” a las personas naturales y jurídicas?.

¿Quiénes no se encuentran obligados a entregar el reporte de información exógena?.

Sanciones por no presentar el reporte de información exógena.

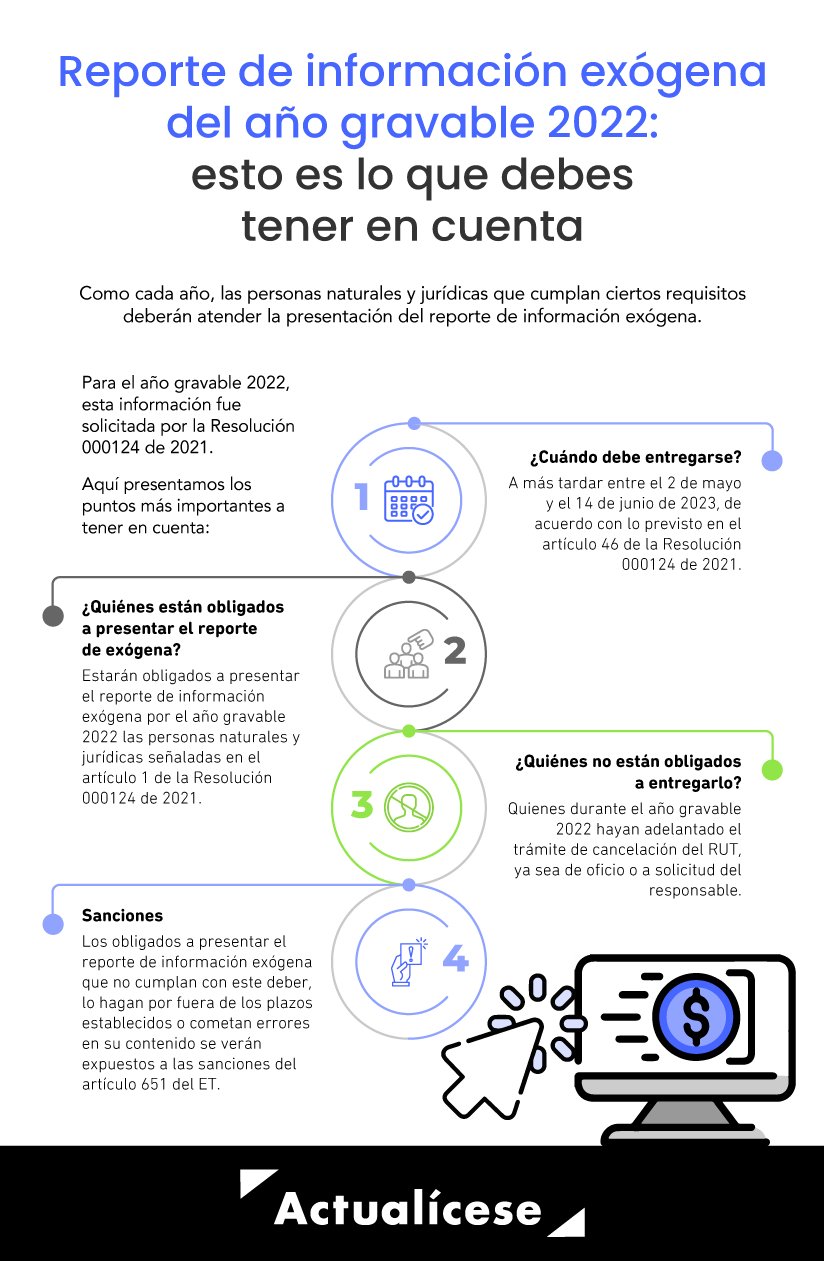

Entre el 2 de mayo y el 14 de junio de 2023, las personas naturales y jurídicas deberán cumplir con la entrega del reporte de información de exógena correspondiente al año gravable 2022.

Conoce aquí quiénes son los obligados a cumplir con esta obligación y cuáles son las sanciones por no hacerlo.

De acuerdo con el artículo 46 de la Resolución 000124 de 2021, entre el 2 de mayo y el 14 de junio de 2023 deberá ser presentado el reporte de información exógena correspondiente al año gravable 2022 por parte de las personas naturales y jurídicas calificadas como grandes contribuyentes, así como aquellas que no cuenten con dicha calificación pero cumplan con ciertos requisitos para entregar dicho reporte.

En este orden de ideas, el artículo 1 de la Resolución 000124 de 2021 señala que estarán obligados a presentar el reporte de información exógena por el año gravable 2022 los siguientes:

Entidades públicas y privadas obligadas a presentar exógena.

Deberán cumplir con la obligación de presentar ante la Dian el reporte de información exógena las entidades públicas y privadas que cumplan con los siguientes requisitos:

Las entidades públicas o privadas que celebren convenios de cooperación y asistencia técnica para el apoyo y ejecución de sus programas o proyectos con organismos internacionales.

Las entidades vigiladas por la Superintendencia Financiera de Colombia, las cooperativas de ahorro y crédito, los organismos cooperativos de grado superior, las instituciones auxiliares del cooperativismo, las cooperativas multiactivas e integrales y los fondos de empleados que realicen actividades financieras.

Las bolsas de valores y los comisionistas de bolsa.

Personas naturales y jurídicas obligadas a presentar información exógena.

En concordancia con los literales “d”, “e”, “f” y “g” del artículo 1 de la Resolución 000124 de 2021, deberán presentar el reporte de información exógena las personas naturales y jurídicas que cumplan con los siguientes requisitos: Las personas naturales y sus asimiladas que durante el año gravable 2021 o 2022 hayan obtenido ingresos brutos superiores a $500.000.000 cuya suma de sus ingresos brutos obtenidos por rentas de capital y/o rentas no laborales durante el año gravable 2022 superen los $100.000.000.

Las personas naturales, contribuyentes del régimen simple de tributación, que durante el año gravable 2021 o 2022 hayan obtenido ingresos brutos superiores a $500.000.000, independientemente del tipo de ingreso.

Las personas jurídicas y sus asimiladas y las demás entidades públicas y privadas que en el año gravable 2021 o 2022 hayan obtenido ingresos brutos superiores a $100.000.000.

Las personas naturales y sus asimiladas, las personas jurídicas y sus asimiladas, entidades públicas y privadas, que durante el año gravable 2022 hayan estado obligadas a practicar retenciones y autorretenciones en la fuente a título del impuesto sobre la renta, IVA y timbre.

Establecimientos permanentes de personas naturales no residentes y de personas jurídicas y entidades extranjeras.

“para efectos de establecer la obligación de presentar el reporte de información exógena de las personas naturales, los ingresos brutos incluyen todos los ingresos independientemente de su origen”

Es preciso tener en cuenta que, para efectos de establecer la obligación de presentar el reporte de información exógena de las personas naturales, los ingresos brutos incluyen todos los ingresos independientemente de su origen, es decir, ingresos ordinarios, extraordinarios, así como ganancias ocasionales.

Además, tratándose de las personas naturales mencionadas en los literales “d” y “f” del artículo 1 de la Resolución 000124 de 2021, estarán obligadas a suministrar el reporte de información exógena respecto de las rentas de capital y/o rentas no laborales.

Consorcios, uniones temporales y contratos de mandato.

El literal “h” del artículo en mención señala que también estarán obligadas a presentar el reporte de información exógena del año gravable 2022 las personas y entidades que celebren contratos de colaboración, tales como consorcios, uniones temporales, contratos de mandato, administración delegada, contratos de exploración y explotación de hidrocarburos, gases y minerales, joint venture, cuentas en participación y convenios de cooperación con entidades públicas.

Otros obligados a presentar el reporte de exógena

Además de los obligados anteriormente mencionados, el artículo 1 de la Resolución 000124 de 2021 establece que también deberán cumplir con la obligación de presentar el reporte de información exógena por el año gravable 2022 los siguientes: Entes públicos del nivel nacional y territorial del orden central y descentralizado, contemplados en el artículo 22 del Estatuto Tributario –ET–, no obligados a presentar declaración de ingresos y patrimonio.

Secretarios generales (o quienes hagan sus veces) de los órganos que financien gastos con recursos del Tesoro Nacional.

Obligados a presentar estados financieros consolidados.

Cámaras de comercio.

Registraduría Nacional del Estado Civil.

Notarios con relación a las operaciones realizadas durante el ejercicio de sus funciones.

Personas o entidades que elaboren facturas de venta o documentos equivalentes.

Alcaldías, distritos y gobernaciones.

Autoridades catastrales.

Responsables del impuesto nacional al carbono.

Entidades que otorgan, reconocen, registran, cancelan o suspenden personerías jurídicas.

¿Qué debe entenderse por “personas asimiladas” a las personas naturales y jurídicas?

Teniendo en cuenta que los literales “d”, “e” y “f” del artículo 1 de la Resolución 000124 de 2021 hacen referencia a “personas naturales y asimiladas”, así como también a “personas jurídicas y asimiladas”, la Dian expidió el Oficio 7 de enero 2 de 2023, mediante el cual aclaró qué debe entenderse por “asimiladas”.

Para tal efecto, la entidad concluyó que las personas asimiladas a las personas naturales y jurídicas, en el marco de la obligación de suministrar información exógena a la Dian, son aquellas listadas en los artículos 7, 11, 13, 14, 16 y 17 del ET, entre las que se destacan: Sucesiones ilíquidas.

Donatarios o asignatarios modales.

Sociedades colectivas, en comandita simple, sociedades ordinarias de minas, sociedades irregulares o de hecho de características similares a las anteriores, comunidades organizadas, corporaciones y asociaciones con fines de lucro, y fundaciones de interés privado.

Sociedades en comandita por acciones y sociedades irregulares.

Empresas industriales y comerciales del Estado y sociedades de economía mixta.

Fondos públicos, tengan o no personería jurídica, cuando sus recursos provengan de impuestos nacionales destinados por disposiciones legales o cuando no sean administrados directamente por el Estado.

¿Quiénes no se encuentran obligados a entregar el reporte de información exógena?

Recordemos que el parágrafo 2 del artículo 1 de la Resolución 000124 de 2021 precisa que no estarán obligadas a presentar la información exógena correspondiente al año gravable 2022 las personas naturales y sus asimiladas, las personas jurídicas y sus asimiladas, y demás entidades que durante el año gravable en mención hayan adelantado el trámite de cancelación del RUT, ya sea de oficio o a solicitud del responsable (ver el artículo 1.6.1.2.18 del Decreto 1625 de 2016).

Lo anterior deja claro que cuando las personas naturales o jurídicas decidan cancelar su RUT, la Dian no les solicitará ningún tipo de información exógena tributaria del año gravable 2022 señalada en la Resolución 000124 de 2021, lo cual implica que la entidad se quedará sin recibir de dichos reportantes la información de sus operaciones realizadas durante al menos una parte o fracción del año gravable 2022.

Ahora bien, en el caso de que la cancelación del RUT corresponda a un contrato de colaboración empresarial, las operaciones del contrato deberán ser informadas a nombre propio por los partícipes ocultos, consorciados, unidos temporalmente, mandantes, contratantes, asociados, ventures o demás partes de los contratos, de acuerdo con lo especificado en los artículos 27 y 46 de la Resolución 000124 de 2021.

Sanciones por no presentar el reporte de información exógena

Es importante tener en cuenta que los obligados a cumplir con la presentación del reporte de información exógena que no cumplan con este deber, lo hagan por fuera de los plazos establecidos para tal fin o cometan errores en su contenido se verán expuestos a las sanciones previstas en el artículo 651 del ET, recientemente modificado por el artículo 80 de la Ley 2277 de 2022, tales como:1 % de las sumas respecto de las cuales no se suministró la información exigida.

-0,7 % de las sumas respecto de las suministradas en forma errónea.

-0,5 % de las sumas respecto de las cuales se suministró de forma extemporánea.

Cuando no sea posible establecer la base para liquidar la sanción o la información no tuviere cuantía, la sanción será de 0,5 UVT por cada dato no suministrado o incorrecto, la cual no podrá exceder de 7.500 UVT.

Nota: en nuestro editorial Sanciones en información exógena: estos son los cambios de la reforma tributaria podrás estudiar todas las novedades introducidas por la Ley 2277 de 2022 al artículo 651 del ET.