IVA personalizado: Experiencia de 5 países y su importancia estratégica para la política y la administración tributaria

El impuesto al valor agregado (IVA) es uno de los impuestos más utilizados a nivel mundial, existiendo actualmente en más de 160 países. En América Latina y el Caribe el IVA es el impuesto más importante en materia de recaudación, generando en un país típico ingresos equivalentes a 6,1% del PIB, y representando cerca de 30% de sus ingresos fiscales totales.

Si bien el IVA es un impuesto general al consumo que presenta numerosas bondades técnicas y un alto potencial recaudatorio, el mismo suele ser criticado por ser un impuesto regresivo. Es decir, se lo critica por ser un impuesto que recae proporcionalmente más sobre el ingreso de los pobres. Esta regresividad ocurre porque los pobres, al tener una baja capacidad de ahorro, destinan prácticamente todos sus ingresos al consumo, lo que lleva a que el pago del IVA represente una mayor proporción de sus ingresos que en el caso de los hogares ricos, que tienen capacidad de ahorro.

Si bien varios autores han argumentado que en países en desarrollo el IVA podría no ser tan regresivo como suele pensarse, pudiendo incluso ser levemente progresivo en la práctica, la realidad es que el IVA sigue siendo visto como un impuesto regresivo por la ciudadanía y los hacedores de política.

Medidas para hacer el IVA menos regresivo

Con el fin de contrarrestar la percibida regresividad del IVA, un gran número de países han introducido tasas reducidas o exenciones a diversos bienes y servicios de interés social, como por ejemplo alimentos y medicamentos.

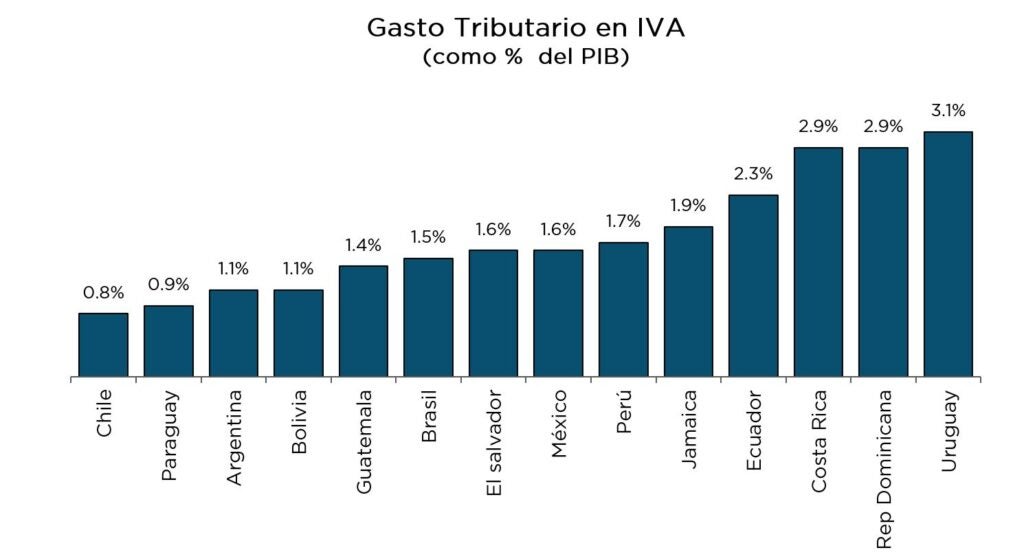

Si bien estos tratamientos preferenciales reducen la carga sobre los hogares pobres, los mismos introducen diversos problemas, de los cuales resaltamos dos. Por un lado, tienen un elevado costo fiscal, ya que son otorgados a toda la población. Para un país típico de América Latina, el costo fiscal de las exenciones y tasas reducidas del IVA equivalen a un 1,6% del PIB.

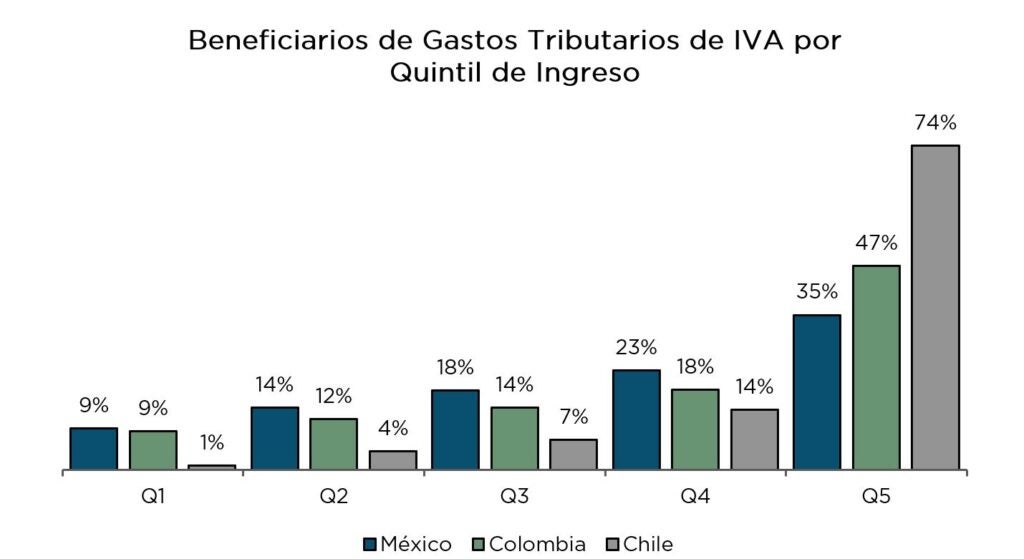

El segundo problema se relaciona con la falta de focalización de estos tratamientos preferenciales, que lleva a que sean hogares ricos los que más se beneficien por los mismos. Por ejemplo, en el caso del Chile, Colombia y México, como muestra el siguiente gráfico, entre una tercera parte y tres cuartas partes de los beneficios por tasas reducidas y exenciones del IVA beneficia al 20% más rico de la población, mientras que el 20% más pobres recibe menos del 10% de este beneficio.

IVA Personalizado

Dado lo anterior, varios países han comenzado a introducir políticas alternativas para incrementar la progresividad del IVA. Estas políticas otorgan nuevos tratamientos preferenciales de reducción de tasas de IVA, aunque esta vez focalizados exclusivamente en una población objetivo. A estas políticas se las suele llamar políticas de IVA personalizado, IVA compensando o incluso IVA progresivo.

El IVA personalizado es un concepto genérico que hace referencia a políticas de reintegro del IVA pagado a ciertos grupos poblacionales. Este reintegro puede ser total o parcial, y puede ser estructurado como una devolución o como una compensación.

La diferencia entre una devolución y una compensación es que en el caso de las devoluciones el reintegro depende del IVA efectivamente pagado, mientras que en el caso de las compensaciones el reintegro es de un monto predeterminado, independiente del IVA efectivamente pagado. Esta diferencia es importante, ya que la devolución requiere de un esquema de monitoreo de las compras realizadas para el cálculo del reintegro, lo cual alienta la formalización de las transacciones, incentivo que no se genera en el caso de las compensaciones.

En América Latina, los países que han introducidos programas de personalización del IVA son Colombia, Uruguay, Argentina, Ecuador y Bolivia. Los programas de estos países difieren en población objetivo, tipo y monto del beneficio, entre otras características. También difieren en el rol que desempeña la administración tributaria en la gestión del programa.

Experiencia de Colombia con el IVA personalizado

El programa de Colombia fue lanzado a inicios de 2020 y actualmente alcanza a alrededor de un millón de hogares pobres. El programa fue estructurado como una compensación y brinda bimestralmente una compensación de 75.000 pesos colombianos (aproximadamente 22 dólares). De esta forma, el programa colombiano es equivalente a un programa social de transferencias monetarias no condicionadas, motivo por el cual es gestionado por el Departamento Nacional de Planeación (DNP), entidad encargada de gestionar los principales programas sociales en dicho país. La administración tributaria de Colombia no juega ningún rol en este programa.

Los hogares beneficiarios son seleccionados por el DNP, utilizando diversos criterios de focalización e información del Sistema de Identificación de Potenciales Beneficiarios de Programas Sociales (SISBEN). El beneficio se entrega a través del sistema financiero, basándose en gran medida en infraestructura previamente existente para el pago de otros programas sociales.

Devolución del IVA en Argentina, Ecuador y Bolivia

Otros programas de focalización de beneficios del IVA existen en Argentina, Ecuador y Bolivia. Estos programas, además de beneficiar a una población objetivo, buscan alentar un mayor nivel de formalización de transacciones. Así, en vez de realizar una transferencia monetaria de suma fija como en Colombia, los programas de Argentina, Ecuador y Bolivia condicionan la devolución de IVA a la existencia de transacciones declaradas a las administraciones tributarias.

El programa de Argentina está focalizado en jubilados, pensionados y beneficiarios de la Asignación Universal por Hijo. Para alentar la formalización de transacciones, se relaciona el monto de la devolución con el monto de compras realizadas con la tarjeta de débito que tengan asociada a su pensión o programa social.

El beneficio que se obtiene es del 15% de las compras realizadas con dicha tarjeta de débito, y se establece un monto máximo de devolución mensual por persona de 700 pesos (8,5 dólares). La devolución del IVA se hace de forma mensual y el beneficio es depositado por la administración tributaria directamente en la cuenta bancaria del beneficiario. El programa estuvo vigente de 2016 a 2018 y se reinstauró en 2020 durante la pandemia. La primera etapa del programa benefició a 1,5 millones de jubilados y pensionados.

El programa de Ecuador, vigente desde 2017, está focalizado en personas que presentan una discapacidad igual o superior a 30% según una calificación de autoridades sanitarias. La devolución del IVA aplica solamente para compras de bienes y servicios de primera necesidad, adquiridos para consumo personal. Para alentar la formalidad, se requiere que el beneficiario presente al Servicio de Rentas Internas (SRI) una solicitud de reintegro, adjuntando las facturas autorizadas que sustenten el consumo realizado. El monto máximo mensual de devolución es de US$92,6. En 2018 existían aproximadamente 15 mil beneficiarios.

El programa recientemente aprobado en Bolivia consiste en una devolución parcial del IVA a personas con ingresos mensuales menores a 9.000 bolivianos (aprox. USD1.300). Para acceder a este beneficio las personas deben registrarse ante el Servicio de Impuestos Nacionales (SIN) y el beneficio puede ser calculado de manera automática por el SIN en base a las facturas emitidas a nombre del beneficiario, o el beneficiario puede solicitar el reintegro, tras registrar ante el SIN las facturas comprobatorias de compra. El SIN luego deposita el reintegro en la cuenta bancaria del beneficiario. En las dos primeras semanas de inicio de este programa, cerca de 4.000 bolivianos se registraron al programa.

No cobro del IVA en Uruguay

El programa de Uruguay se implementó en el año 2012 y se encuentra focalizado en hogares en extrema vulnerabilidad y beneficiarios del programa Asignaciones Familiares (AFAM). Al igual que en el caso de Argentina y Ecuador, el programa de Uruguay también busca alentar una mayor formalización de transacciones, condicionando el beneficio a las compras pagadas con la Tarjeta Uruguay Social (TUS) o con la tarjeta BPS Prestaciones (TBPS), las cuales son monederos electrónicos de programas sociales, donde el gobierno carga mensual o bimestralmente los beneficios de diferentes programas sociales.

El programa de Uruguay consiste en no cobrar el impuesto al momento de pago con una de las tarjetas mencionadas. Por tal motivo, no existe una relación directa del beneficiario con la administración tributaria, ya que es el vendedor quien hace una reducción en el precio final al momento de la venta. Esto implica que la relación con la administración tributaria es del vendedor, y no del beneficiario. El beneficio de la TUS alcanza a 80 mil personas, mientras que el de BPS Prestaciones a 120 mil hogares.

El cuadro abajo resume las principales características de los programas descriptos:

Cuadro 1. Características principales de programas de personalización del IVA

Argentina Bolivia Colombia Ecuador Uruguay

Tipo de Programa Devolución Devolución Compensación Devolución Devolución

Grupo Beneficiario Jubilados, pensionados y beneficiarios de ciertas asignaciones sociales Personas con ingresos mensuales menores a 9.000 bolivianos (aprox. USD1.300) Hogares de bajos ingresos. Actualmente solo lo reciben beneficiarios de Familias en Acción y Colombia Mayor Personas con discapacidades igual o superior a 30% Hogares en extrema vulnerabilidad y beneficiarios del programa Asignaciones Familiares

Número de beneficiarios 1,5 millones de jubilados y pensionados Por determinarse 1 millón de hogares Aprox. 15 mil personas Aprox. 200.000 hogares

Compras elegibles de devolución Aquellas pagadas con tarjeta de débito asociada a pensión o asignación social Aquellas para las cuales se emitieron facturas por medios digitales No aplica, ya que el beneficio no depende del consumo Bienes y servicios de primera necesidad para los cuales se cuenta con factura Aquellas pagadas con Tarjeta Uruguay Social (TUS) o tarjeta BPS Prestaciones (BPSP)

Monto del Beneficio 15% de las compras realizadas, con devolución máxima mensual de 700 pesos (USD8,5) Hasta 5% de las compras realizadas 75.000 pesos bimensuales (USD22) Totalidad del IVA pagando, no pudiendo superar US$92,6 en un mes Totalidad del IVA pagando, pudiendo alcanzar un máximo de 582 pesos (USD13,7) en el caso de la TUS, y de 160 pesos (USD3,8) para TBPSP

Entidad de gobierno que administra el programa Administración Federal de Ingresos Públicos Servicio de Impuestos Nacionales (SIN) Departamento Nacional de Planeación Servicio de Rentas Internas Coordinado entre Ministerio de Desarrollo Social, Banco de Previsión Social, y Dirección General Impositiva

Trámites requeridos Ninguno. Beneficio se deposita mensualmente a cuenta bancaria del beneficiario Registro ante el SIN Ninguno. Se deposita en cuenta de beneficiario (Familias en Acción) o cobro en ciertas empresas de giros y pagos (Colombia Mayor) Presentar solicitud de reintegro, con facturas de sustento Ninguno. Comerciante no cobra impuesto al momento de pago

Los beneficios del IVA personalizado y una estrategia de progresividad del IVA

De estructurarse adecuadamente, los beneficios de corto plazo de un programa de personalización del IVA son muchos, tanto para los beneficiarios como para los gobiernos. En el caso de los beneficiarios, el beneficio se deriva de un aumento en sus ingresos disponibles y su bienestar, pudiéndolos además sacar de la pobreza o pobreza extrema.

Para los gobiernos, un beneficio de corto plazo es la reducción de la evasión en las transacciones y el aumento en la recaudación, si se condiciona el beneficio a ciertos comportamientos deseables que alienten menores niveles de evasión, como el uso de medios electrónicos de pago o la emisión de facturas. Por tal motivo, y dado los altos niveles de evasión en América Latina, es importante que los programas de IVA personalizado se estructuren como devoluciones y no como compensaciones.

A pesar de estos importantes beneficios, hay que reconocer que los programas introducidos en la región solo pueden mejorar la progresividad del IVA marginalmente, ya que los mismos solo introdujeron nuevos tratamientos preferenciales, sin modificar los tratamientos preferenciales preexistentes, los cuales son altamente regresivos. Para que el IVA en América Latina se vuelva realmente progresivo, se requiere pasar de la estrategia actual que otorga tratamientos preferenciales a bienes y servicios (alimentos, medicamentos, etc.), a una nueva estrategia que trate preferencialmente a personas.

Los programas introducidos en la región son clave para viabilizar la transición de una estrategia a otra, ya que permiten poner en evidencia que existen mecanismos para la compensación de los hogares de bajos ingresos, reduciendo de esta manera las oposiciones sociales y políticas. Para reducir más aún estas oposiciones, es importante que los países realicen mediciones de impacto rigurosas de estos programas, que muestren su efectividad para incrementar el ingreso disponible de los hogares más pobres y así aumentar la progresividad del impuesto.

El IVA personalizado y un nuevo relacionamiento de los hogares de bajos ingresos con las administraciones tributarias

Otro beneficio, quizá no tan evidente, de los programas de personalización del IVA es que tienen el potencial de generar un nuevo relacionamiento de los hogares de menores ingresos con las administraciones tributarias.

En países con altos niveles de informalidad, los programas de personalización del IVA pueden volverse el primer, y quizá único, punto contacto de los hogares pobres con las administraciones tributarias. Esto no es un hecho menor, ya que podría permitir la introducción de campañas de educación tributaria, que informen sobre regímenes simplificados para pequeños contribuyentes, derechos laborales para trabajadores informales, entre otros temas. Esto mejoraría la cultura y responsabilidad tributaria entre los hogares pobres, y permitiría reducir la desconfianza hacia las administraciones tributarias.

Por tal motivo, dada la importancia estratégica, es fundamental que en el diseño de los programas de personalización del IVA se incluya un relacionamiento directo de las administraciones tributarias con los hogares de bajos ingresos. Las experiencias de Bolivia, Ecuador y Argentina son buenos ejemplo sen este sentido.

Las experiencias de las administraciones tributarias en la gestión de los programas de compensación del IVA también podrían dar lugar a que estas instituciones comiencen a gestionar otros programas sociales de transferencias monetarias, tema que abordaremos en un futuro blog sobre el rol que pueden tender estas instituciones en la implementación de las políticas redistributivas en los países de nuestra región.