Aquí hablaremos sobre...Declaraciones de retención en la fuente en mora deben ser pagadas a más tardar el 30 de junio de 2023.

¿Beneficio procede para las declaraciones de retención en la fuente presentadas sin pago total extemporáneamente?.

Agentes de retención también podrían verse beneficiados con la reducción de la tasa de interés

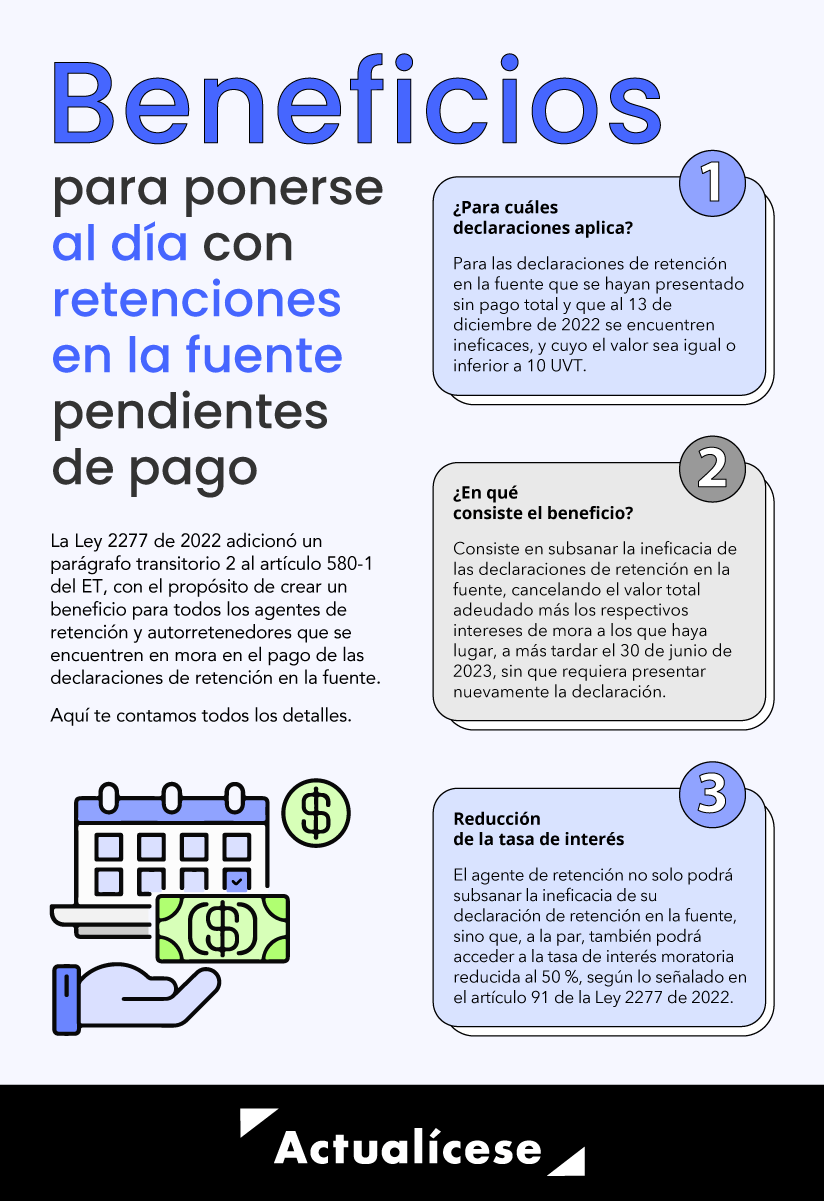

La Ley 2277 de 2022 adicionó un parágrafo transitorio 2 al artículo 580-1 del ET con el propósito de crear un beneficio para todos los agentes de retención y autorretenedores que se encuentren en mora en el pago de las declaraciones de retención en la fuente.

Aquí te contamos todos los detalles.

La Ley 2277 de 2022 adicionó un parágrafo transitorio 2 al artículo 580-1 del Estatuto Tributario –ET–, con el propósito de crear un beneficio para todas aquellas declaraciones de retención en la fuente que se encuentren ineficaces (ver nuestro editorial Ineficacia de las declaraciones de retención en la fuente: aspectos importantes para considerar).

De acuerdo con el nuevo parágrafo transitorio en mención, las declaraciones de retención en la fuente que se hayan presentado sin pago total encontrándose ineficaces al 13 de diciembre de 2022 y, cuyo valor sea igual o inferior a 10 UVT ($380.000 por 2022), podrán subsanar la ineficacia cancelando el valor total adeudado más los respectivos intereses de mora a los que haya lugar a más tardar el 30 de junio de 2023.

En virtud de lo anterior, es importante resaltar lo señalado por la Dian en el Concepto General 165 de febrero 7 de 2023, en el cual aclaró que la disposición anteriormente mencionada aplica únicamente para las declaraciones de retención en la fuente a las que les haya operado la ineficacia por falta de pago total, presentadas hasta el 13 de diciembre de 2022 (fecha en la cual se expidió la Ley 2277 de 2022) y cuyo valor sea igual o inferior a $380.000, independientemente del valor total a pagar liquidado en la misma.

Recordemos que en la ponencia de primer debate de la Ley 2277 de 2022 se había expuesto como motivación a los ajustes realizados al artículo 580-1 del ET el hecho de que la ineficacia de las declaraciones de retención en la fuente presentadas sin pago total representa, tanto para los contribuyentes como para la Dian, una carga económica y administrativa muy elevada cuando el valor dejado de pagar es mínimo (como es el caso de los montos que no superan las 10 UVT; ver nuestro editorial Nuevas reglas para el pago de declaraciones de retención en la fuente con saldo inferior a 10 UVT).

En este orden de ideas, para determinar si una declaración de retención en la fuente puede quedar cobijada con el nuevo beneficio del parágrafo transitorio 2 del artículo 580-1 del ET, deberá analizarse si el total adeudado excede o no las 10 UVT. En caso de que dicho saldo sea inferior o igual a $380.000, podrá subsanarse esta obligación sin que esta declaración se considere ineficaz y, por tanto, solo deberá pagarse el valor adeudado más los intereses de mora, sin que se requiera presentar nuevamente la declaración.

Declaraciones de retención en la fuente en mora deben ser pagadas a más tardar el 30 de junio de 2023

Es importante tener en cuenta que el beneficio del parágrafo transitorio 2 del artículo 580-1 del ET solo procederá para aquellas declaraciones de retención en la fuente cuyo valor total adeudado más intereses de mora sean cancelados a más tardar el 30 de junio de 2023, siempre que hayan sido presentadas hasta el 13 de diciembre de 2022.

¿Beneficio procede para las declaraciones de retención en la fuente presentadas sin pago total extemporáneamente?

Ahora bien, la Dian explica en el Concepto 165 de 2023 que, en cuanto a la expresión “valor total adeudado”, este comprende: En el caso de las declaraciones presentadas oportunamente, sin pago total: la retención en la fuente dejada de pagar total o parcialmente.

En el caso de las declaraciones presentadas extemporáneamente, sin pago total: la retención en la fuente, la sanción por extemporaneidad y los intereses moratorios causados y dejados de pagar total o parcialmente, teniendo en cuenta lo consagrado en el artículo 804 del ET (prelación en la imputación del pago).

Al valor total adeudado, según los términos explicados, se sumarán los intereses moratorios causados desde la presentación de la declaración hasta la cancelación de la que trata el parágrafo transitorio 2 del artículo 580-1 ibidem, los cuales no hacen parte del límite de 10 UVT.

Para efectos de lo anterior se cita el siguiente ejemplo abordado por la Dian:

Declaración de retención en la fuente

Presentación oportuna

Presentación extemporánea

-Retención en la fuente dejada de pagar al momento de la presentación de la declaración

3 UVT ($114.000 UVT) - 3 UVT ($114.000)

-Sanción por extemporaneidad al momento de presentar la declaración

N/A - 3 UVT

-Intereses moratorios dejados de pagar al momento de presentar la declaración

N/A - 3 UVT

-Valor total adeudado

3 UVT ($114.000) - 9 UVT ($342.000)

-Intereses moratorios causados desde la presentación de la declaración hasta la cancelación de la deuda (a más tardar el 30 de junio de 2023)

100 UVT ($4.241.000 por 2023) - 100 UVT ($4.241.000 por 2023)

-Valor a cancelar

103 UVT - 109 UVT

“el beneficio del parágrafo transitorio 2 del artículo 580-1 del ET procede para el caso de las declaraciones de retención en la fuente presentadas de forma extemporánea con pago parcial”

En efecto, al analizar el ejemplo anterior debemos entender de que el beneficio del parágrafo transitorio 2 del artículo 580-1 del ET procede para el caso de las declaraciones de retención en la fuente presentadas de forma extemporánea con pago parcial. Es decir que, independientemente del valor total a pagar liquidado en la misma, el valor efectivamente dejado de pagar es igual o inferior a 10 UVT. Éste sería, por ejemplo, el caso de una declaración de retención en la fuente en la que se liquidó un valor equivalente a 1.000 UVT por concepto de total retenciones más sanciones en el formulario 350; sin embargo, el valor dejado de pagar en el recibo oficial de pago de impuestos (formulario 490) fue el equivalente a 10 UVT. Así, dicha declaración si podría acceder al beneficio del parágrafo en mención.

En el ejercicio anterior, como el valor total adeudado en la declaración presentada de forma extemporánea es inferior a 10 UVT (exactamente 9 UVT), se entiende que el agente de retención puede subasanar la obligación pagando solamente el valor adeudado más los respectivos intereses moratorios.

Sin embargo, es preciso aclarar que, el beneficio del parágrafo transitorio 2 del artículo 580-1 del ET en cuestión no procede para el caso de las declaraciones de retención en la fuente presentadas extemporáneamente sin ningún tipo de pago, toda vez que la sola liquidación de la sanción por extemporaneidad (suponiendo que liquida la sanción mínima) llega al tope permitido del valor adeudado para acceder al beneficio en cuestión, lo cual se incrementaría a su vez por el monto de las retenciones y autorretenciones practicadas e intereses de mora.

Agentes de retención también podrían verse beneficiados con la reducción de la tasa de interés

Si bien los agentes de retención que se beneficien del parágrafo transitorio 2 del artículo 580-1 del ET solo deberán pagar el valor total adeudado a la Dian más los respectivos intereses moratorios, es claro que también podrán sacar provecho del artículo 91 de la Ley 2277 de 2022, según el cual podrán pagar las obligaciones tributarias pendientes de pago a más tardar el 30 de junio de 2023 con una tasa de interés equivalente al 50 % de la tasa de interés establecida en el artículo 635 del ET (ver nuestro editorial Reducción transitoria de la tasa de interés: esto debes conocer para acceder a este beneficio).

Nota: Con nuestro liquidador en Excel de intereses moratorios sobre deudas tributarias podrás calcular fácilmente los intereses moratorios, de acuerdo con la fecha que se requiera.

Este se encuentra ajustado a la tasa de interés vigente a febrero 28 de 2023 y fue diseñado conforme al artículo 635 del ET y sus modificatorios (Ley 2277 de 2022).

Así, en relación con la declaración de retención en la fuente ineficaz al 13 de diciembre de 2022, cuyo valor por pagar sea igual o inferior a 10 UVT y se cancele el valor total adeudado más los intereses moratorios a los que haya lugar a más tardar el 30 de junio de 2023, el agente de retención podrá no solo subsanar dicha ineficacia sino, a la par, acceder a la tasa de interés moratoria reducida antes mencionada.

Ahora bien, aunque el artículo 91 de la Ley 2277 de 2022 prevé las facilidades o acuerdos para el pago para efectos de acceder a la tasa de interés moratoria reducida, estos resultan incompatibles tratándose de las declaraciones de retención en la fuente (ver página 10 del Concepto General 165 de 2023).