La liquidación de costos mensuales por la contratación de un trabajador doméstico por días comprende una serie de particularidades cuando su remuneración es inferior al salario mínimo mensual legal vigente.

A continuación, desarrollaremos un caso práctico del cálculo de estos costos.

Un trabajador del servicio doméstico cuenta con todas las garantías laborales previstas en la ley (salario, seguridad social, prestaciones sociales y auxilio de transporte), siempre que realice su labor bajo subordinación, esto es, mediante el cumplimiento de órdenes, una jornada laboral, el uso de uniformes, insumos y elementos de trabajo entregados por el empleador, entre otros.

Este trabajador tendrá dicha calidad indistintamente de la jornada, el horario o la forma de prestación del servicio, es decir, será un trabajador dependiente aun cuando labore por semanas o por días, pues lo que realmente define si es empleado es la existencia del elemento de la subordinación prevista en el artículo 23 del Código Sustantivo del Trabajo –CST–.

Dado lo dicho, un trabajador del servicio doméstico que labora por días tiene derecho al reconocimiento y pago de los conceptos laborales indicados, para lo cual debe tenerse en cuenta que serán reconocidos en proporción al salario y por los días laborados.

En la siguiente conferencia, Omar Perdomo, CEO de Symplifica, explica los aspectos laborales para tener en cuenta respecto a la contratación de trabajadores del servicio doméstico:

Liquidación de costos mensuales por contratación de trabajador doméstico por días

Los empleadores tienen una serie de obligaciones mensuales con sus trabajadores que consisten en el pago de salario; aportes a seguridad social, esto es, salud, pensión, riesgos laborales y parafiscales (Sena, ICBF y caja de compensación familiar); y auxilio de transporte.

En el régimen contributivo, por regla general, dichos aportes comprenden determinados porcentajes de pago que se aplican cuando la remuneración del trabajador es igual o superior al salario mínimo mensual legal vigente –smmlv–. Cuando esta remuneración es menor a dicho salario, deben aplicarse otras normas y porcentajes para el efecto.

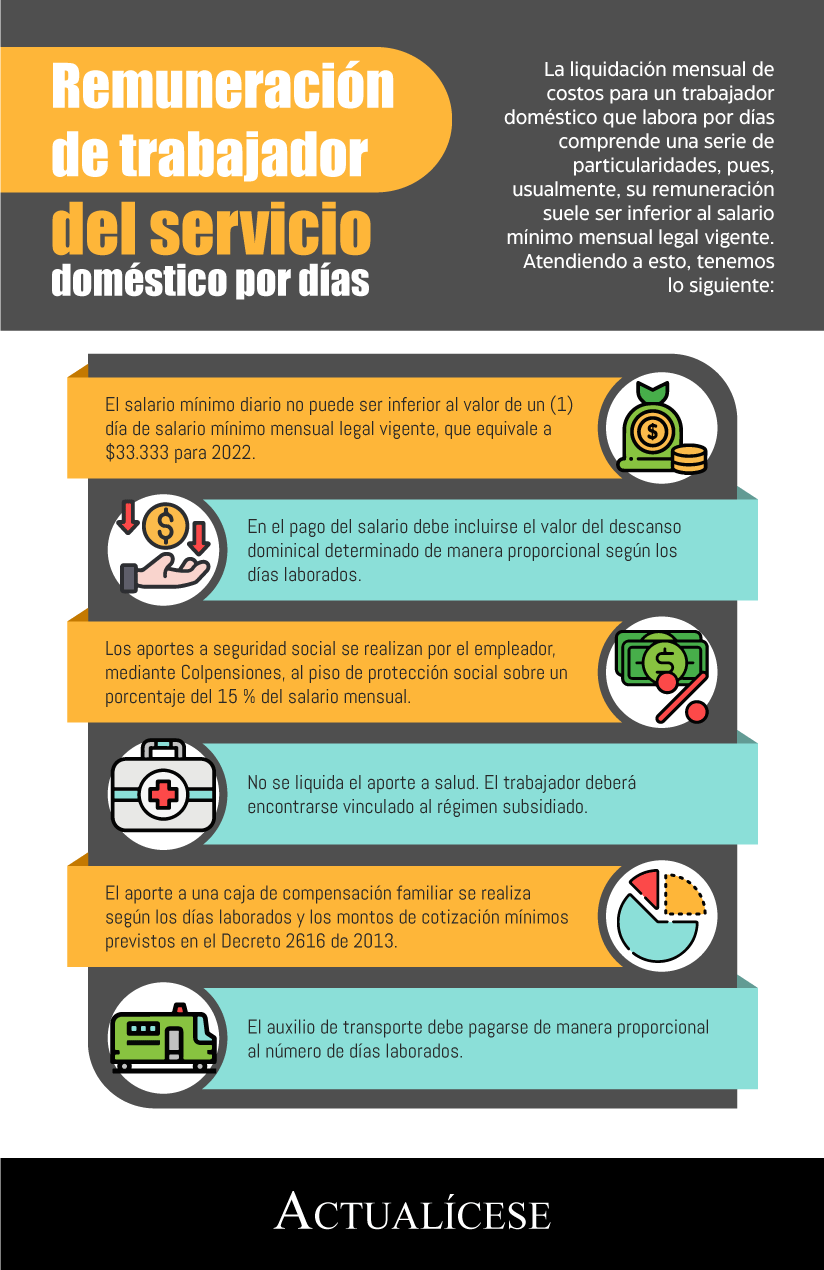

En la siguiente infografía realizamos un recuento de las pautas para la liquidación de costos mensuales para un trabajador del servicio doméstico por días:

Aportes a seguridad social – piso de protección social

En lo que refiere al pago de aportes a seguridad social para los trabajadores del servicio doméstico contratados por días y que perciben una remuneración inferior a un (1) smmlv, se encuentra el piso de protección social, regulado mediante el Decreto 1174 de 2020.

A continuación, Angie Marcela Vargas, abogada consultora en derecho laboral, explica en qué consiste la afiliación del personal doméstico en el piso de protección social:

Este piso de protección se creó con la finalidad de que los trabajadores dependientes o independientes con salario o ingresos inferiores a un (1) smmlv puedan acceder a algunos beneficios de seguridad social. Este piso se encuentra conformado por:

El régimen subsidiado en salud.

El servicio social complementario de beneficios económicos periódicos –BEPS– para el acceso a un ingreso durante la edad de retiro, el cual se recibirá de forma bimestral dependiendo de la cantidad acumulada.

Un seguro inclusivo para la protección de riesgos derivados de la actividad laboral.

Porcentaje y planilla (Pila) para realizar el aporte al piso de protección social

El porcentaje del aporte al piso de protección social es del 15 % del salario del trabajador, sin que haya lugar a algún descuento, es decir, le corresponde al empleador pagar este aporte en su totalidad.

El medio para realizar este aporte es la planilla integrada de liquidación de aportes –Pila– tipo B: “Planilla piso de protección social”, seguido del tipo de cotizante 65: “Dependiente vinculado al piso de protección social” (Resolución 2421 de 2020).

En el siguiente video, Angie Marcela Vargas, abogada consultora en derecho laboral, explica el uso de la Pila B para realizar aportes al piso de protección social:

Pago de aportes parafiscales

En lo que refiere a los aportes parafiscales, puntualmente a una caja de compensación familiar –CCF–, la base de liquidación para trabajadores del servicio doméstico se encuentra regulada mediante el artículo 6 del Decreto 0721 de 2013, el cual establece que el ingreso base de cotización –IBC– de este aporte no podrá ser inferior a un (1) smmlv, y será determinado por el mes completo.

No obstante, el artículo 7 del decreto en mención indica que, cuando los trabajadores del servicio doméstico laboren por períodos inferiores a un (1) mes, el pago del aporte a una CCF deberá realizarse con base en las normas generales, esto es, según lo dispone el artículo 6, a menos que se establezca el mecanismo de cotización por semanas, el cual fue posteriormente regulado mediante el Decreto 2616 de 2013.

De esta manera, y dado que el decreto que regula el piso de protección social no indica ninguna cuestión al respecto, de conformidad con lo dispuesto en el Decreto 2616 de 2013, el aporte a una CCF para estos trabajadores deberá realizarse de la siguiente manera, teniendo en cuenta el número de días laborados en el mes:

Días laborados del mes | Base para la liquidación de la cotización |

Entre 1 y 7 días | Una cotización mínima semanal |

Entre 8 y 14 días | Dos cotizaciones mínimas semanales |

Entre 15 y 21 días | Tres cotizaciones mínimas semanales |

Más de 21 días | Cuatro cotizaciones mínimas semanales que deben equivaler a un smmlv. |

Frente a lo dicho, debe tenerse en cuenta que en estos casos los empleadores no deben realizar los aportes a Sena e ICBF, toda vez que este decreto solo contempla el pago del aporte a una CCF (artículo 8).

Nota: el Decreto 2616 de 2013 regula las cotizaciones mínimas al sistema de seguridad social para los trabajadores que laboran por períodos inferiores a un (1) mes tal como lo indica la tabla que antecede. Este decreto regula los aportes al sistema de pensiones, riesgos laborales y CCF. Para esto, se tiene que, tanto en lo regulado por este decreto como en el Decreto 1174 de 2020 (piso de protección social), los trabajadores por días deben encontrarse vinculados al régimen subsidiado en salud. Este decreto continúa vigente, razón por la cual los empleadores pueden usar este mecanismo para realizar los aportes a seguridad social por sus trabajadores.

Teniendo en cuenta la explicado, procederemos a realizar la liquidación mensual de salario, aportes a seguridad social y auxilio de transporte de un trabajador doméstico contratado por días.

TAMBIÉN LEE: Trabajadores independientes: aportes al sistema de la seguridad social

Al respecto, conviene mencionar que el salario diario no puede en ningún caso ser inferior a un (1) día de smmlv, el cual equivale a $33.333 en 2022.

Caso práctico de liquidación

Supongamos que un trabajador del servicio doméstico fue contratado para laborar cuatro (4) días a la semana, con una remuneración diaria de $45.000.

Salario mensual

El salario diario de este trabajador debe incluir la remuneración básica, además del monto del descanso dominical que deberá liquidarse de manera proporcional (numeral 5 del artículo 173 del Código Sustantivo del Trabajo –CST–).

Así pues, se toma el valor del día de salario y se divide entre 6:

$45.000 / 6 = $7.500

Este es el valor de descanso dominical al que tiene derecho este trabajador por cada día de trabajo, de manera que la remuneración diaria total equivale a $52.500.

Ahora bien, si este trabajador labora 4 días a la semana, en el mes habrá laborado aproximadamente 17 días si utilizamos el factor de cálculo del 4,33 que el Ministerio del trabajo ha estimado como la cantidad de semanas que tiene un mes (consulta el Concepto 49833 de 2019 del Ministerio del Trabajo). Sin embargo, los días exactos podrán calcularse fácilmente en los escenarios reales dependiendo del mes que se esté liquidando.

Así pues, en este caso hipotético el trabajador recibiría como salario por los días laborados en un mes:

$52.500 x 17 = $892.500

Aporte al piso de protección social y a una CCF

Teniendo en cuenta el valor del salario, se determina el monto del aporte al piso de protección social:

$892.500 × 15 % = $133.875

Al respecto es válido recordar que de este aporte se destina un 14 % a los BEPS ($124.950) y el 1 % restante al seguro inclusivo obligatorio ($8.925).

Por su parte, el aporte a una CCF se determina teniendo en cuenta el número de días laborados en el mes, que para este caso son 17, para efectos de este caso.

TAMBIÉN LEE: Supersociedades fija cuota de sostenimiento del año 2021

Según lo indica la tabla, cuando el trabajador labora entre 15 y 21 días, la cotización debe realizarse con base en tres cuartos (3/4) del smmlv ($750.000).

$750.000 × 4 % = $30.000

Auxilio de transporte

El auxilio de transporte debe ser reconocido a aquellos trabajadores que devenguen hasta dos (2) smmlv. Este auxilio tiene como finalidad subsidiar parte del gasto en el que deben incurrir los trabajadores para trasladarse hacia su sitio de trabajo.

En el siguiente video, Angie Marcela Vargas, abogada consultora en derecho laboral, indica el monto del auxilio de transporte que regirá por el 2022:

En lo que respecta al otorgamiento de este concepto para trabajadores por días o de jornada laboral incompleta, el Ministerio del Trabajo, mediante el Concepto 257 de 2020, indicó que el pago del auxilio de transporte no se determina por el número de horas laboradas, sino por la cantidad de días a la semana que el trabajador labora.

Esto supone que, independientemente del tiempo que labore el trabajador, debe serle reconocido el valor diario completo de este auxilio, debido a que para trasladarse desde su domicilio al lugar del trabajo incurre en el mismo gasto que el de un trabajador que labore la jornada laboral completa.

De esta manera, siguiendo con nuestro ejemplo, deberá serle reconocido al trabajador el auxilio de manera proporcional, determinado de la siguiente manera:

$117.172/30 días del mes = $3.906 × 17 días laborados = $66.397

Así, le corresponde a este trabajador por concepto de auxilio de transporte la suma de $66.397 mensuales.

Sumas concertadas

Ahora, tomando las cifras resultantes realizaremos un consolidado para así determinar el costo mensual en el que incurre el empleador:

Concepto | Responsable | Monto |

Salario | Empleador | $892.500 |

Aporte al piso de protección social | Empleador | $133.875 |

Aporte a caja de compensación familiar | Empleador | $30.000 |

Auxilio de transporte | Empleador | $66.397 |

Total | – | $1.122.722 |

Tenemos entonces, que este empleador incurre en un costo mensual de $1.122.722 por la contratación de un trabajador doméstico por 4 días semanales pagando un salario diario de $45.000; sin embargo, no puede perderse de vista la obligación del empleador de provisionar los pagos que deberá hacer más adelante con relación a la prima de servicios, las cesantías y sus intereses, y las vacaciones.