El castigo de inventarios puede implicar que se deba revertir el valor por IVA descontable inicialmente tomado en la adquisición de estos.

Dicho ajuste deberá reportarse en el formato 1005 de información exógena, pero no se cruzará con el reporte realizado por el proveedor.

Más detalles a continuación.

La norma del artículo 64 del ET establece que los contribuyentes del impuesto de renta que posean inventarios podrán efectuar castigos sobre estos (formando un gasto deducible en su declaración de renta), ya sea por tratarse de bienes que eran de fácil destrucción o pérdida o porque cayeron en obsolescencia y se hizo necesario chatarrizarlos o destruirlos.

Sin embargo, si la adquisición o fabricación de tales inventarios había implicado que el contribuyente se tomara en el pasado algún valor por IVA descontable, en tal caso la norma del parágrafo del artículo 486 del ET establece que ante el castigo de los inventarios el contribuyente deberá registrar una disminución en el monto de los valores por IVA descontable que pretenda declarar en el período en el cual se produce el respectivo castigo.

En dicha norma se lee lo siguiente:

Artículo 486. Ajuste de los impuestos descontables. <Artículo modificado por el artículo 57 de la Ley 1607 de 2012. El nuevo texto es el siguiente:> El total de los impuestos descontables computables en el período gravable que resulte de acuerdo con lo dispuesto en el artículo anterior <485>, se ajustará restando:

a. El impuesto correspondiente a los bienes gravados devueltos por el responsable durante el período.

b. El impuesto correspondiente a adquisiciones gravadas, que se anulen, rescindan, o resuelvan durante el período.

Parágrafo. Habrá lugar al ajuste de que trata este artículo en el caso de pérdidas, hurto o castigo de inventario a menos que el contribuyente demuestre que el bien es de fácil destrucción o pérdida, y la pérdida no excede del 3% del valor de la suma del inventario inicial más las compras.

(El subrayado es nuestro).

Ajuste por castigo de inventarios en el formulario 300

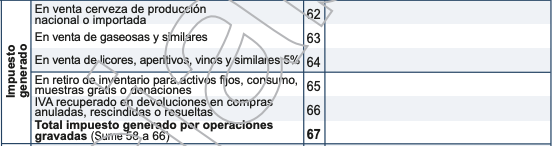

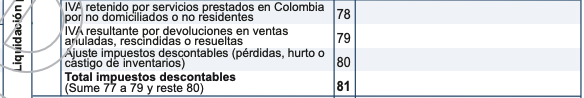

Para reflejar el ajuste por castigo de inventarios dentro del cuerpo del formulario 300 para declaraciones de IVA, lo que dispone la Dian es que se deberá utilizar el renglón 80, el cual es un valor que restará dentro de la sección de los valores por “IVA descontable”. Es decir, la Dian no indica que dicho valor se deba reportar como un valor positivo dentro de la sección del IVA generado (lo cual sí sucede con el renglón 66, en el cual se reporta el valor del IVA de las compras que se devolvieron o se anularon).

Para probar lo anterior, veamos las siguientes capturas de pantalla:

Reporte dentro del formato 1005 para la información exógena tributaria

En relación con lo anterior, y si los valores del renglón 80 hacen parte de la sección del “IVA descontable”, lo que sucederá al final del año es que, si el contribuyente debe elaborar el reporte del formato 1005 para la información exógena tributaria (el cual solicita el detalle de la totalidad de los valores por IVA descontable; ver, por ejemplo, el artículo 20 de la Resolución 000098 de octubre de 2020 que solicita la información del año gravable 2021), dicho valor quedará sumando como un valor positivo dentro del formato 1005, a pesar de que en la declaración bimestral o cuatrimestral del IVA en realidad se tomaba como un valor negativo (es decir, un valor que restaba).

“el ajuste al IVA descontable de las mercancías castigadas no tendrá cruce de información con los valores que dicho proveedor reporte”

Además, aunque en el formato 1005 se utilice el nombre del proveedor con el que inicialmente se había tomado el valor del IVA descontable, es claro que el valor por el ajuste al IVA descontable de las mercancías castigadas no tendrá cruce de información con los valores que dicho proveedor reporte en sus correspondientes formatos 1005 o 1006 por conceptos de IVA generado o IVA descontable, pues cuando el comprador castiga sus inventarios dicha operación no genera ningún tipo de registro en la contabilidad del vendedor.