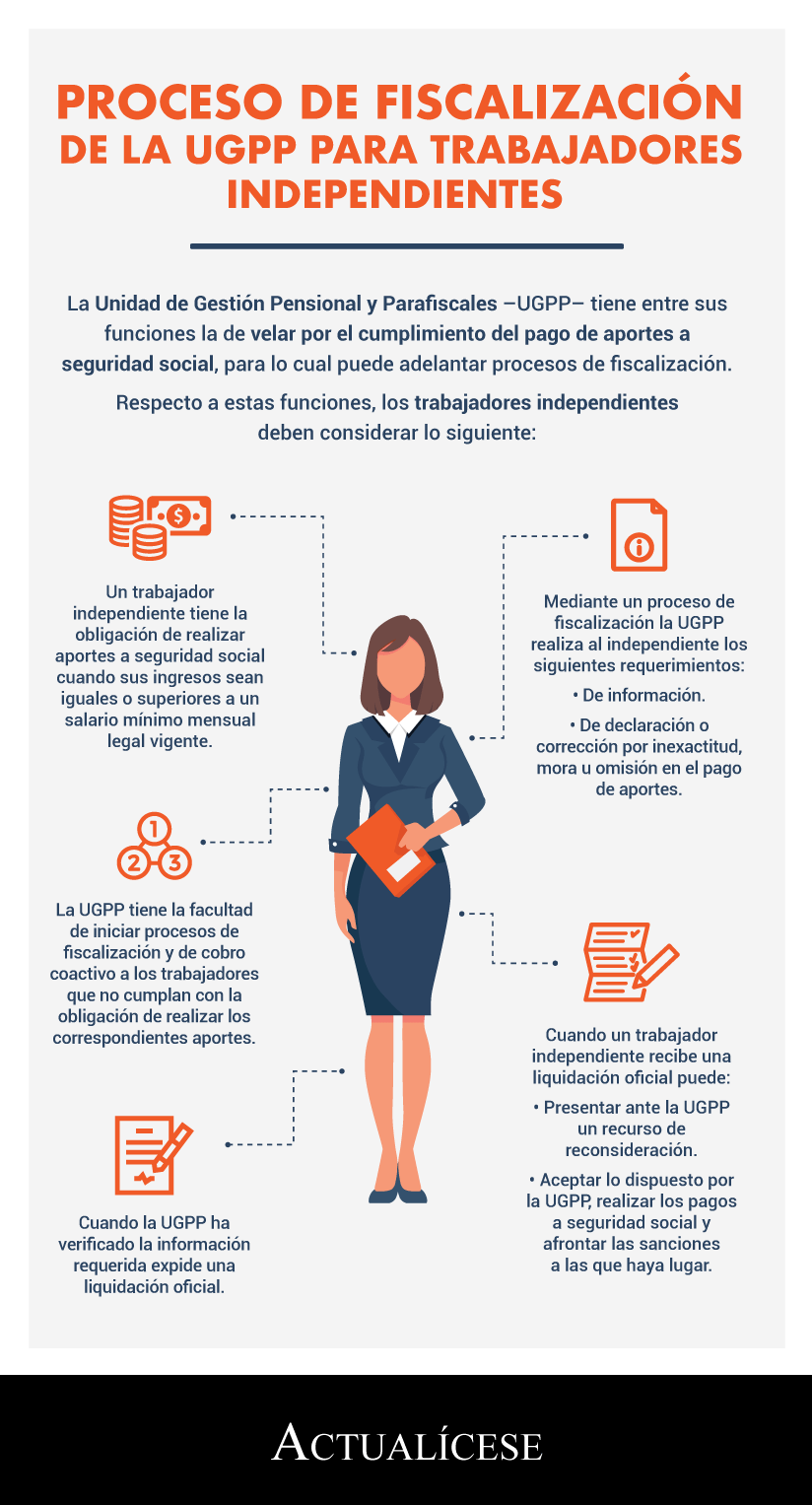

La Unidad de Gestión Pensional y Parafiscales tiene como función velar por el cumplimiento del pago de aportes al sistema de seguridad social.

Conozca el proceso que adelanta esta entidad cuando un trabajador independiente ha sido omiso, inexacto o ha incurrido en mora en los aportes a dicho sistema.

La Unidad de Gestión Pensional y Parafiscales –UGPP– es una entidad administrativa que tiene como principal propósito controlar y verificar el cumplimiento de los contribuyentes respecto a sus obligaciones con el sistema de seguridad social.

Para lo anterior, tiene la facultad de solicitar información y ejercer funciones de cobro coactivo a los empleadores, trabajadores independientes y todo aquel obligado a realizar aportes a dicho sistema.

El artículo 244 de la Ley 1955 de 2019 establece que los trabajadores independientes con contrato de prestación de servicios, cuenta propia y aquellos con contratos diferentes al de prestación de servicios personales, con ingresos mensuales iguales o superiores a un salario mínimo mensual legal vigente –smmlv– (877.803 para 2020) deberán realizar la cotización de aportes a seguridad social sobre un ingreso base de cotización –IBC– del 40 %, siempre y cuando el valor resultante nunca sea inferior a un (1) smmlv.

A su vez, este artículo dispone que los trabajadores cuenta propia y rentistas de capital, antes de determinar su IBC, podrán descontar de sus ingresos los costos y deducciones de conformidad con lo previsto a través del artículo 107 del Estatuto Tributario –ET–.

Consulta nuestra Cartilla Práctica: Seguridad social de trabajadores independientes, donde podrás encontrar toda la información referente al pago de aportes a seguridad social de trabajadores independientes.

Nota: recuerde que la UGPP determinó un esquema de presunción de costos por medio del cual los trabajadores independientes cuenta propia y aquellos con un contrato diferente al de prestación de servicios pueden realizar la deducción de los gastos que se generen en su actividad económica.

Consulte nuestro editorial Presunción de costos para independientes: así lo calcula la UGPP.

Atendiendo a lo anterior, se tiene que existen tres clases de trabajadores independientes, los cuales deben realizar sus aportes a seguridad social de la siguiente manera:

Tipo de trabajador

Monto sobre el cual debe realizar los aportes

Salud

Pensión

Riesgos laborales

Caja de compensación familiar (opcional para todos)

Prestador de servicios

Valor mensualizado del contrato

Cuenta propia

Total ingresos mensuales

Rentista de capital

Total ingresos mensuales

Amplíe esta información mediante nuestro editorial Aportes a seguridad social cuando se es dependiente e independiente simultáneamente.

Sanciones que puede imponer la UGPP

La UGPP puede imponer sanciones a los contribuyentes por:

Omisión o evasión en el pago de aportes a seguridad social: que se da cuando la persona no realiza el pago de dichos aportes, aun teniendo la obligación de hacerlo.

Liquidaciones inexactas: que consiste en pagar menos del valor que debía ser pagado.

No entregar información cuando es requerida por la entidad en el momento en que ha iniciado un proceso de fiscalización y realizar una solicitud o requerimiento o información al obligado.

Amplía este tema mediante nuestro editorial Errores cometidos y conductas sancionables al entregar la información solicitada por la UGPP.

En el siguiente vídeo, Natalia Jaimes Lúquez, abogada consultora en derecho laboral estudia las sanciones que pueden ser impuestas por la UGPP:

Proceso de fiscalización

El proceso de fiscalización es aquel través del cual la UGPP solicita a los obligados, en nuestro caso en concreto a los trabajadores independientes, a relacionar la información que permita verificar la adecuada, completa y oportuna liquidación de aportes al sistema de seguridad social y parafiscales.

Este proceso se encuentra conformado por tres etapas, a saber:

Fiscalización

En esta etapa la UGPP, dependiendo de las circunstancias que llevaron a cabo, realiza las siguientes solicitudes a los independientes:

Requerimiento de información: mediante este requerimiento la UGPP solicita al trabajador independiente que relacione esta información:

Ingresos, costos y gastos.

Documentación mediante la cual pueda acreditarse la calidad de pensionado, afiliado a un régimen de excepción, entre otros.

Información contable.

Requerimiento para declarar y/o corregir: este requerimiento se da en el evento en que la UGPP detecte una inconsistencia en el pago de aportes del trabajador y le solicite la corrección de su conducta, que puede ser por:

Inexactitud: cuando el independiente realizó los aportes por un valor inferior al que se encontraba obligado.

Mora: cuando no se registra el pago de aportes en las fechas establecidas para el efecto.

Omisión: cuando el trabajador independiente no se encuentra afiliado al sistema y, como consecuencia, no ha realizado el pago de aportes.

En el siguiente vídeo, María del Mar Arciniegas, abogada consultora en derecho laboral explica cada una de las etapas de un proceso de fiscalización por parte de la UGPP para trabajadores independientes:

Liquidación

Una vez la UGPP haya realizado la verificación de la información suministrada por el trabajador, o del pago realizado si fue requerido para declarar o corregir, expedirá la liquidación oficial.

Nota: la liquidación oficial es el documento por medio del cual la UGPP determina las obligaciones que el trabajador tiene pendientes con el sistema de seguridad social y parafiscales por inexactitud, omisión y mora.

Cuando un trabajador independiente recibe una liquidación oficial puede llevar a cabo una de las siguientes opciones:

Dentro de los dos (2) meses siguientes a la notificación de este documento, presentar ante la UGPP un recurso de reconsideración adjuntando nuevas pruebas para que esta entidad cambie su posición respecto a lo determinado en el mismo.

Aceptar lo dispuesto en el documento, realizar los pagos que le correspondan por concepto de aportes a seguridad social mediante la planilla integrada de liquidación de aportes –Pila– y el valor de las sanciones correspondientes.

Nota: si se opta por la segunda opción, debe tenerse en cuenta que no se debe enviar constancia de los aportes realizados a la UGPP; esta entidad se encarga de verificarlos directamente en la Pila. El contribuyente puede calcular el valor de las sanciones de conformidad con lo dispuesto en el artículo 179 de la Ley 1607 de 2012.

Recurso de reconsideración

El recurso de reconsideración es el documento mediante el cual el trabajador le solicita a la UGPP que estudie nuevamente la situación de la liquidación y pago de sus aportes al sistema, así como de las sanciones impuestas mediante la liquidación oficial.

En este caso, como fue mencionado, el trabajador puede aportar nuevas pruebas que ayuden a la UGPP a determinar que se encuentra al día con sus obligaciones con el sistema de seguridad social.

Para presentar este recurso, el independiente debe tener en cuenta las siguientes pautas:

Ser interpuesto de manera personal y por escrito por el representante legal o apoderado debidamente constituido.

En caso de no realizar la presentación personalmente, deberá enviarse el documento con las firmas autenticadas, de conformidad con lo previsto en el artículo 724 del Estatuto Tributario.

Interponerse dentro de los dos (2) meses a la notificación de la liquidación oficial.

Nota: es necesario recordar que la UGPP cuenta con el término de un (1) año para resolver el recurso de reconsideración. Si la entidad confirma lo dispuesto en la liquidación oficial, procederá directamente al cobro coactivo.