Solo desde el viernes 3 de abril de 2020 está disponible el formulario 110 –AG 2019– en la plataforma Muisca. Confirmamos que el sistema dejará modificar manualmente el renglón 79 – impuesto de renta y el 85 – impuesto neto de renta, para obtener el beneficio de auditoría del artículo 689-2 del ET.

El formulario 110 del año gravable 2019 (prescrito con la Resolución 000023 de marzo 18 de 2020, la cual fue incluida en el Diario Oficial del 19 de marzo de 2020 que solo se hizo visible en internet el 27 de marzo de 2020) estuvo disponible en la plataforma Muisca (únicamente en la zona de usuarios registrados) apenas desde el día viernes 3 de abril de 2020 en horas de la tarde.

Esto te puede interesar…

Consulta nuestra herramienta en Excel: «Formulario 110 y formato 2516 para personas jurídicas, año gravable 2019», la cual también hace parte del producto virtual “Novedades en declaración de renta de personas jurídicas, año gravable 2019”, elaborado por el Dr. Diego Guevara.

Era urgente que ese formulario quedara prescrito y habilitado en el Muisca, pues muchos contribuyentes van a declarar saldos a favor, o ya los tienen declarados en el IVA, y necesitan primero presentar dicha declaración para luego pedir las devoluciones de saldos a favor, las cuales ahora son más importantes que nunca, justo en medio de estos tiempos de crisis por el COVID-19 (nota: ver artículo 850 del ET, en el cual se indica, por ejemplo, que los productores de bienes exentos de IVA del artículo 477 del ET, a los cuales siempre se les forman saldos a favor en sus declaraciones de IVA, solo podrán solicitar la devolución de ese saldo a favor cuando primero hayan presentado también la declaración de renta del régimen ordinario; en todo caso, no se ha aclarado lo que tienen que hacer esos productores de bienes exentos de IVA si ya no pertenecen al régimen ordinario, pues se trasladaron al régimen simple).

Ahora bien, sucede que ese mismo día hicimos algunos ejercicios de simulación utilizando dicho formulario para el caso de una sociedad que, al cierre del año gravable 2019, pertenecía al régimen ordinario de renta (pues no se había traslado al régimen simple) y que tributa en el impuesto de renta con la tarifa del 9 % (ver la versión a diciembre de 2019 de los parágrafos 2 y 5 del artículo 240 del ET, luego de ser modificados con los artículos 80 y 122 de la Ley 1943 de diciembre de 2019).

Al respecto, lo que se comprobó es que la plataforma Muisca, en las preguntas de control que despliega al comienzo, no formula ninguna que permita informar cuál es la tarifa que el contribuyente utiliza para liquidar su impuesto de renta (pues al cierre de 2019 son muchas las tarifas especiales que pueden llegar a utilizar las personas jurídicas del régimen ordinario; ver el instructivo del renglón 79 en el PDF del formulario 110).

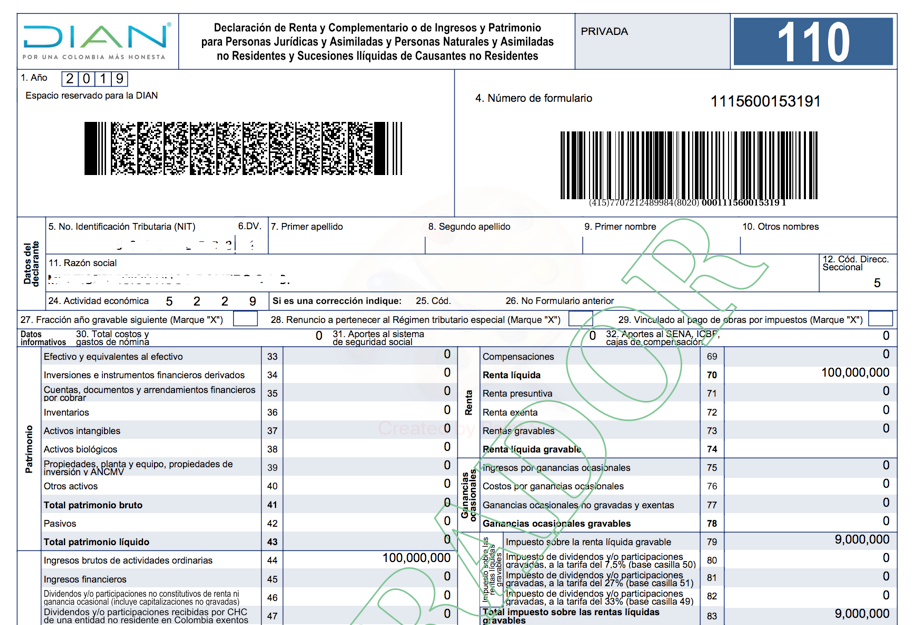

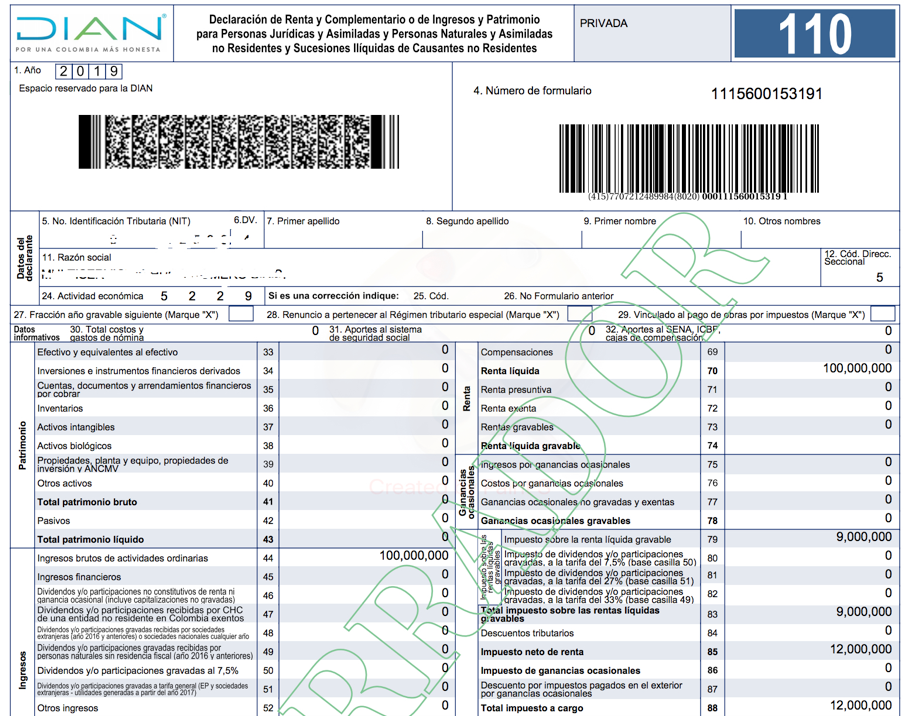

Por tanto, en un comienzo la plataforma Muisca tomó la renta líquida gravable del renglón 70 ($100.000.000) y le aplicó un 33 %, con lo cual liquidó un valor de $33.000.000 en el renglón 79; pero luego la plataforma permitió modificar manualmente dicha cifra para que quedara diligenciada con un valor de solamente $9.000.000 (9 %; ver captura de pantalla).

Caso especial para obtener el beneficio de auditoría por el año gravable 2019

Es importante destacar que el artículo 689-2 del ET (creado con el artículo 105 de la Ley 1943 de 2018 y luego ratificado con el artículo 123 de la Ley 2010 de diciembre de 2019) establece que los contribuyentes (del régimen ordinario o del especial; no aplica a los del SIMPLE) podrán lograr que su declaración de renta del año gravable 2019 (formulario 110 o 210) obtenga un beneficio de auditoria especial (quedando en firme 6 o 12 meses después de su oportuna presentación y pago) si se cumplen los siguientes requisitos:a. Debe existir un impuesto neto de renta del año gravable 2018 (ver, por ejemplo, el renglón 81 del formulario 110 de dicho año gravable) que sea superior a 71 UVT de dicho año (unos $2.354.000).

b. En el formulario del año gravable 2019 se debe liquidar un impuesto neto de renta (ver, por ejemplo, el renglón 85 en el formulario 110 de dicho año) que sea superior al del año gravable 2018 en, por lo menos, un 20 % o más.

Por tanto, para cumplir con dicho requisito, y retomando el mismo ejemplo anteriormente ilustrado, si el contribuyente tenía liquidado en el renglón 79 un valor de $9.000.000, pero necesitaba liquidar en el renglón 85 un valor de $12.000.000 (pues solo así podía acoger su declaración del año gravable 2019 al mencionado beneficio de auditoría), lo que hicimos fue dejar intacto el renglón 79 y aumentar manualmente el renglón 85 hasta que alcanzara los $12.000.000, y el Muisca lo permitió (ver captura de pantalla).

Por tanto, es claro que, [pq]para cumplir con los requisitos del beneficio de auditoria, el contribuyente no siempre tendrá que pensar en modificar su renta líquida gravable(rechazándose costos o gastos), o su renta presuntiva (aumentándola) [pq], y con ello liquidar en el renglón 79 un impuesto alto que pase igual hasta el renglón 85. En realidad, el Muisca sí permite dejar intacto el renglón 79 y liquidar manualmente en el renglón 85 el impuesto que necesite para cumplir con los requisitos del mencionado beneficio.

https://actualicese.com/formulario-virtual-110-del-ano-gravable-2019-y-los-calculos-para-obtener-el-beneficio-de-auditoria/?referer=email&campana=20200407&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20200407_impuestos&MD5=27e45d0767d6a6bc7439dc1bc00c605a

MIL GRACIAS EXCELENTES OBSERVACIONES CON MUCHO FUNDAMENTO

ResponderBorrarLa verdad está mal planteado el ejemplo, es el 30% mayor (para el del beneficio de los 6 meses, el 20% es de 12 meses) del impuesto liquidado el año anterior, no del mismo año...

ResponderBorrar