Cuando una entidad opta por utilizar el modelo del valor revaluado para sus activos de propiedad, planta y equipo, debe considerar los efectos de la revaluación sobre los resultados de los períodos posteriores. En este editorial exponemos cómo sería el tratamiento posterior para este elemento.

Las pymes pueden utilizar el modelo de revaluación para sus propiedades, planta y equipo, tal como lo establece el párrafo 17.15 del Estándar para Pymes. La utilización de este método es opcional, no obligatoria; así pues, cada entidad es libre de elegir el modelo que utilizará para la medición de sus partidas.

Por otra parte, el modelo de medición se aplica a cada una de las clases de elementos de propiedades, planta y equipo, por lo cual una entidad puede aplicar el modelo del valor revaluado a sus terrenos, mientras aplica el modelo del costo a sus edificaciones. Para esto, la entidad debe dejar claro en sus políticas contables qué modelo de medición va a utilizar para cada una de sus clases de propiedades, planta y equipo.

“Al empezar a medir un elemento por el modelo de revaluación, el cálculo tomará el valor razonable, menos la depreciación y deterioro de valor que puedan generarse posteriormente”

Al empezar a medir un elemento por el modelo de revaluación, el cálculo tomará el valor razonable, menos la depreciación y deterioro de valor que puedan generarse posteriormente (ver párrafo 17.15b del Estándar para Pymes).

Medición fiable

Aunque la entidad haya elegido un modelo de valor revaluado para una clase de propiedades, planta y equipo, la entidad solo debe aplicar el modelo cuando el valor razonable pueda medirse de manera fiable, sin costo o esfuerzo desproporcionado. Por ejemplo, si la entidad elije el modelo de valor revaluado para sus edificaciones, pero tiene un edificio sobre el cual no se pudo medir el valor razonable de manera fiable, dicho edificio debe ser medido por el modelo del costo.

Depreciación

Cuando se revalúa un elemento de propiedades, planta y equipo, generalmente se incrementa su valor en libros. Este nuevo valor en libros revaluado se debe seguir depreciando en la vida útil remanente del activo.

El efecto que genera la revaluación es un incremento en el monto de la depreciación de los periodos siguientes, pues ya no solamente se deprecia el costo original del activo, sino también el nuevo valor que incluye el valor razonable.

Ejemplo:

Suponga que una entidad tiene una oficina por un valor en libros de $200.000.000, el cual corresponde a un costo inicial de $300.000.000 y una depreciación acumulada de $100.000.000.

La entidad decidió medir esta oficina por el valor revaluado a partir de 2018. Al 31 de diciembre, el valor razonable de esa propiedad es de $350.000.000.

La entidad debe reconocer una revaluación por la diferencia entre el valor en libros actual ($200.000.000) y el nuevo valor razonable ($350.000.000).

Los registros contables son los siguientes:

|

Cuenta

|

Débito

|

Crédito

|

| 1599xx PPE revaluación |

$150.000.000

|

|

| 38xxxx Superávit por revaluación |

|

$150.000.000

|

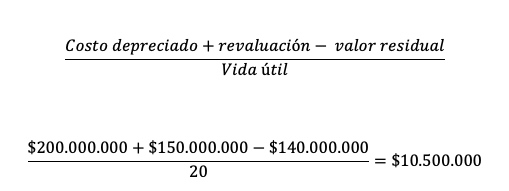

Una vez reconocida la revaluación, la entidad debe calcular la depreciación de los períodos siguientes, incluyendo el valor revaluado. En ese orden de ideas, suponga que la vida útil remanente de la oficina es de 20 años y el valor residual estimado es de $140.000.000.

La depreciación para los años siguientes es:

Esta depreciación se reconoce en resultados (o en costos de producción). Es recomendable separar la depreciación de la revaluación, así

|

Cuenta

|

Débito

|

Crédito

|

| 1592xx PPE Depreciación del costo |

|

$3.000.000

|

| 1592xx PPE Depreciación de la revaluación |

|

$7.500.000

|

| 51xx Gasto depreciación (o costo de producción) |

$10.500.000

|

|

Tratamiento posterior del superávit por revaluación

El Estándar para Pymes no establece ningún requerimiento posterior para el superávit por revaluación, pero la entidad puede, en ausencia de este requerimiento, aplicar lo contemplado en el párrafo 41 de la NIC 16 del Estándar Pleno.

El mencionado párrafo establece que la entidad puede mantener el superávit en su patrimonio hasta el momento de la disposición del elemento de propiedades, planta y equipo, o puede irlo transfiriendo en la medida que lo usa. Si decide transferirlo a medida que lo usa, el monto a transferir equivale a la diferencia entre la depreciación del activo revaluado, y la que resultaría si se depreciara el valor antes de revaluación.

Ejemplo:

Suponga que la entidad optó por transferir el superávit en la medida que usa el activo. En ese caso, con los mismos datos anteriores, la entidad debería contabilizar lo siguiente al final del período:

|

Cuenta

|

Débito

|

Crédito

|

| 38xxxx Superávit por revaluación |

$7.500.000

|

|

| 37xx Ganancias retenidas |

|

$7.500.000

|

https://actualicese.com/actualidad/2018/11/14/tratamiento-posterior-de-propiedad-planta-y-equipo-revaluada/?referer=email&campana=20181114&accion=click&MD5=415e8678af580f50598f653f78613c8d