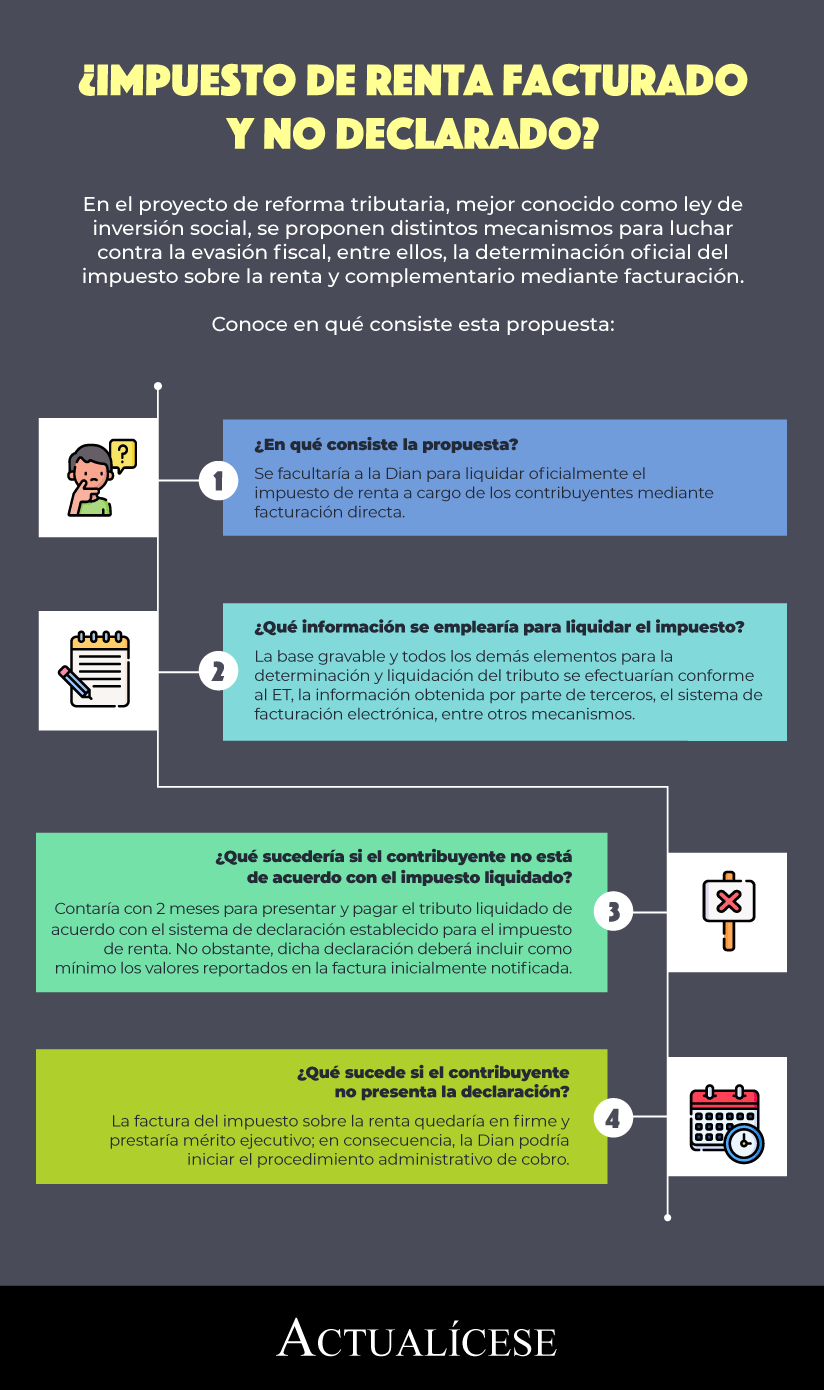

Entre los mecanismos formulados por el Gobierno para la lucha contra la evasión en el proyecto de reforma tributaria, se encuentra la propuesta de implementar la determinación oficial del impuesto de renta mediante facturación.

La Dian determinará oficialmente el impuesto a cargo del contribuyente.

El 9 de septiembre de 2021 la Cámara de Representantes y el Senado aprobaron el proyecto de reforma tributaria, que sería la Ley de Inversión Social, luego de avalar el informe de conciliación. Ahora solo resta esperar la sanción presidencial.

Entre las muchas propuestas incluidas en esta reforma, el Gobierno implementó distintos mecanismos para luchar contra la evasión fiscal, entre ellos, la determinación oficial del impuesto sobre la renta y complementario mediante facturación.

“se autorizará a la Dian para establecer la facturación del impuesto sobre la renta, la cual constituirá la determinación oficial del tributo y prestará mérito ejecutivo”

Con esta medida se autorizará a la Dian para establecer la facturación del impuesto sobre la renta, la cual constituirá la determinación oficial del tributo y prestará mérito ejecutivo. Por tanto, a los contribuyentes les será notificado el impuesto de renta a su cargo, liquidado oficialmente por parte de la administración tributaria.

De acuerdo con la norma, la base gravable, así como todos los demás elementos para la determinación y liquidación del tributo, se efectuarían de conformidad con lo establecido en el Estatuto Tributario –ET–, conforme a la información obtenida por parte de terceros, el sistema de facturación electrónica acorde con lo señalado en el artículo 616-1 del ET y demás mecanismos contemplados en el ET.

¿Cómo se realizará la notificación de la facturación del impuesto de renta?

La notificación de la factura del impuesto sobre la renta se realizará mediante la inserción en la página web de la Dian. En caso de que el contribuyente se encuentre inscrito en el RUT y tenga correo electrónico registrado se le enviaría también la notificación a dicho correo.

Además, también se informaría a través de cualquiera de los mecanismos con los que cuenta la entidad para efectos de notificación que dispongan las normas tributarias (ver el artículo 565 del ET), y según la información de contacto disponible.

“la comunicación de la factura del impuesto sobre la renta al contribuyente constituiría un mecanismo de divulgación adicional, sin que la omisión de esta formalidad invalide la notificación efectuada”

Lo anterior, sin prejuicio de que las demás actuaciones que le sigan por parte de la administración tributaria y del contribuyente se continúen por notificación electrónica (ver el artículo 566-1 del ET). Cabe señalar que la comunicación de la factura del impuesto sobre la renta al contribuyente constituiría un mecanismo de divulgación adicional, sin que la omisión de esta formalidad invalide la notificación efectuada.

¿Qué sucederá si el contribuyente no está de acuerdo con el impuesto liquidado?

Cuando el contribuyente no esté de acuerdo con la factura del impuesto sobre la renta expedida por la Dian, dentro de los dos (2) meses siguientes contados a partir de la inserción en la página web de la entidad o contados desde el día siguiente al envío del correo electrónico con la notificación estará obligado a declarar y pagar el tributo conforme al sistema de declaración establecido para el impuesto de renta (esto es, mediante la elaboración del formulario 210 o 110, según sea el caso).

En este caso, la factura perdería fuerza ejecutoria y contra ella no procedería recurso alguno. Para tal efecto, la declaración presentada por el contribuyente deberá incluir, como mínimo, los valores reportados en la factura inicialmente notificada.

“si el contribuyente presenta la declaración, la Dian podrá expedir una liquidación provisional bajo el procedimiento previsto en el artículo 764-1 del ET, o determinar el impuesto”

Es preciso señalar que, si el contribuyente presenta la declaración, la Dian podrá expedir una liquidación provisional bajo el procedimiento previsto en el artículo 764-1 del ET, o determinar el impuesto según las normas establecidas en el ET.

Si, por el contrario, el contribuyente no presenta la declaración dentro del término mencionado, la factura del impuesto sobre la renta quedaría en firme y prestaría mérito ejecutivo, en consecuencia, la Dian podría iniciar el procedimiento administrativo de cobro.

Dian tendría que garantizar el debido proceso y los derechos del contribuyente

La reforma tributaria precisa que, respecto a la propuesta en mención, en todo caso, la Dian tendría que garantizar el debido proceso y los demás derechos de los contribuyentes conforme a lo dispuesto en la Constitución Política y la ley.

Defectos de la propuesta

Como puede preverse, esta propuesta impactará la forma en la que se determinará el impuesto de renta, pues ya no solo se contaría con una declaración sugerida por parte de la Dian, sino que será esta entidad quien hará oficialmente la primera liquidación del impuesto a cargo de los contribuyentes.

Esto apuesta por impedir la evasión en el impuesto de renta, buscando un mayor control de este impuesto. No obstante, es preciso considerar que, si bien la Dian contaría con la información derivada de las facturas como la nómina electrónica y de los reportes de exógena, en este último caso, es importante tener en cuenta que esta información podría contener errores, situación en la que el contribuyente deberá sustentar ante la Dian los motivos por los cuales no es procedente la información tomada como base para la liquidación del impuesto de renta.

Por otra parte, es posible que la mayoría de los pagos recibidos por un contribuyente sean en efectivo y que la Dian no tenga información sobre estos dineros, con lo cual el contribuyente quedaría tributando sobre ingresos inferiores a los que realmente ha recibido durante el año.

En todo caso, para efectos de esta propuesta, es claro que a la administración tributaria aún le falta mecanismos de control, pues todavía existen hechos e información que está fuera de su alcance de fiscalización.

Por otro lado, esto también afectaría a los contadores, pues, si bien la Dian ha dispuesto herramientas para que sean los contribuyentes quienes elaboren sus propias declaraciones de renta, es claro que estos recurren a los servicios que ofrecen ciertos contadores, para que sean ellos, con sus conocimientos respecto al tratamiento de las normas tributarias, quienes preparen sus declaraciones de renta. Por lo tanto, esta medida desalentaría la labor prestada por los profesionales.

Ahora bien, surgen dudas respecto a si la facturación del impuesto de renta solo aplicaría a las personas naturales o también a las personas jurídicas, pues como es bien sabido el tratamiento tributario para ambas es totalmente diferente. Incluso, si esta medida también incluye a las personas naturales obligadas a llevar contabilidad, es claro que estas tendrán, al igual que las personas jurídicas, operaciones contables que deberán tenerse en cuenta en la liquidación del impuesto a cargo.