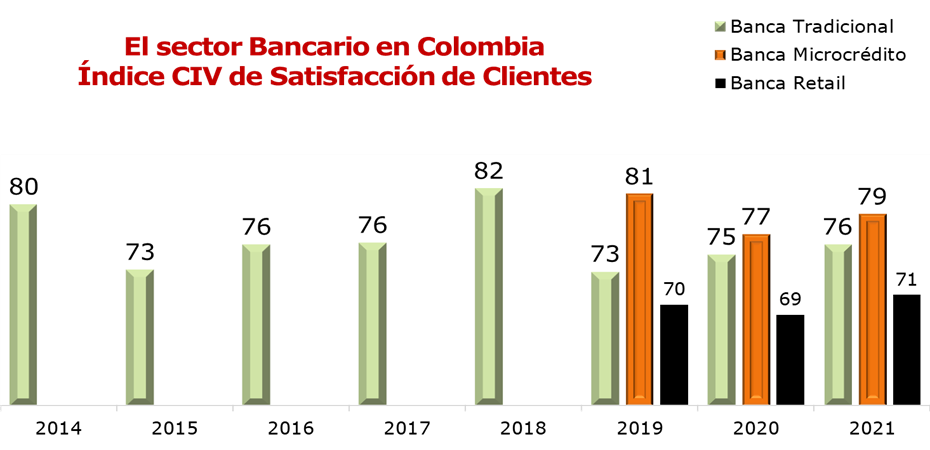

La satisfacción de los clientes con los bancos tanto tradicionales como de microcrédito y retail no tuvo una mejora frente a lo reflejado en el 2020 completando así 3 años seguidos con bajos índices de satisfacción, recomendación y lealtad.

Customer Index Value (CIV), entregó el último informe de satisfacción y cercanía emocional de los clientes de los bancos para el 2021, siendo este el primer estudio que incluye la banca tradicional y los segmentos de microcrédito y banca retail del país.

Juan Pablo Granada, presidente de la firma Customer Index Value (CIV) afirma que el año 2021 representó un gran reto para los consumidores financieros. Varios factores impactaron el consumo y la recuperación de las pequeñas y medianas empresas.

Por un lado, a las personas no se les reactivaron los puestos de trabajo y el desempleo siguió elevado, las remuneraciones se mantuvieron reducidas o sin incrementos por los ajustes por crisis en la salud y la economía y adicionalmente se terminaron los períodos de gracia para el pago de sus obligaciones financieras.

Por otro lado, pequeños y medianos empresarios y profesionales independientes tuvieron algunas reactivaciones parciales en algunos sectores económicos, pero prácticamente nulas en otros. Para este grupo, el acceso al crédito se vio seriamente afectado debido a los malos resultados económicos del 2020 que ya no daban espacio por el alto riesgo crediticio, endeudamiento y pérdidas económicas.

Como en el año 2021 los resultados en general fueron menos malos que el 2020, tampoco se dio lugar a los beneficios, subsidios y apoyos a la nómina por parte del gobierno ya que las condiciones dejaron de ser negativas al comparar los resultados del 2021 frente al año anterior.

Dentro de este contexto, la satisfacción de los clientes con los bancos tanto tradicionales como de microcrédito y retail no tuvo una mejora frente a lo reflejado en el 2020 completando así 3 años seguidos con bajos índices de satisfacción, recomendación y lealtad.

En el siguiente cuadro se evidencia la tendencia en los indicadores para los segmentos mencionados:

Fuente: CIV Sector bancario 2021

De acuerdo con los estándares internacionales del modelo ACSI, solamente calificaciones por encima de los 78 puntos empiezan a mostrar un valor agregado positivo para los clientes. En este caso, solamente la banca de microcrédito se ha mantenido dentro de estos estándares en el último año.

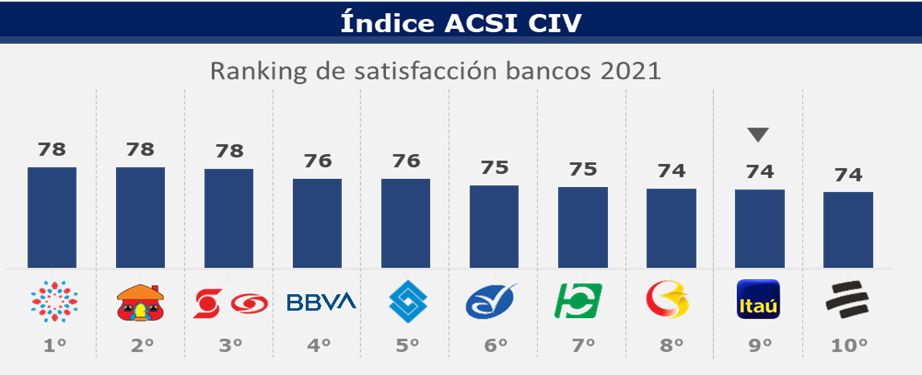

Los 10 mejores bancos en Colombia

Según el estudio realizado anualmente por el Customer Index Value (CIV) en cinco de las principales ciudades del país (Bogotá, Medellín, Cali, Barranquilla y Bucaramanga) y con una muestra total de 3300 entrevistas presenciales por intercepción aleatoria a personas naturales mayores de 18 años, en la banca tradicional, vemos el siguiente ranking de satisfacción por banco:

Fuente: CIV Sector bancario 2021

Se destacan el banco Caja Social, Davivienda y Scotiabank Colpatria como los tres mejor evaluados en el 2021.

¿Por qué son los mejores?

Las evaluaciones de los bancos tienen dos componentes importantes:

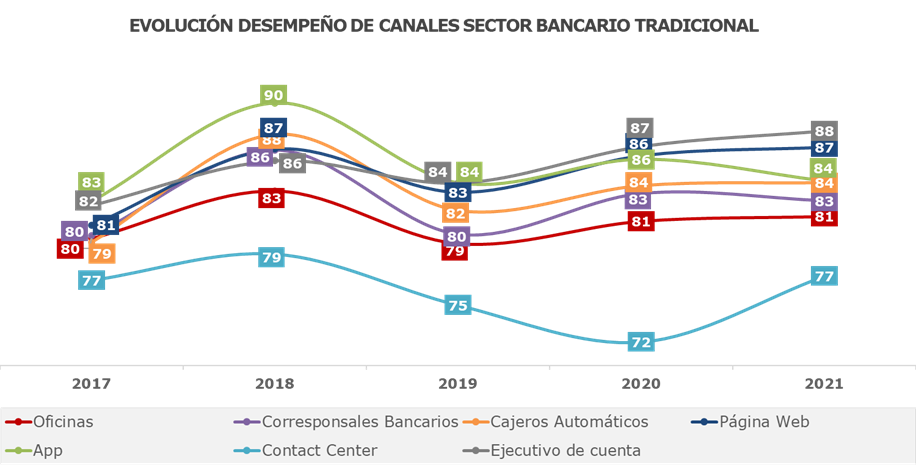

Por un lado, y reforzada por las limitaciones generadas durante la pandemia, se dio una evolución positiva en la parte transaccional gracias al desarrollo de los canales digitales como portales WEB, aplicaciones móviles, billeteras móviles y tarjetas virtuales que le facilitaron a los clientes las transacciones bancarias de manera amplia, sin restricción horaria y eliminando la movilidad a oficinas y corresponsales bancarios. De igual manera, no tener dinero en efectivo, dejó de ser una alta limitación transaccional.

Los call centers, tuvieron una alta demanda relacionada con el soporte a los clientes y dejó de ser un canal de consultas, bloqueos o activación de productos entre otras actividades propias de los sistemas IVR de este canal.

En este sentido, autogestionar los recursos financieros por parte de los clientes facilitó la experiencia y disminuyó sustancialmente procesos complejos, movilidad y acceso a información, extractos, certificaciones etc.

Más del 50% de los consumidores financieros hacen operaciones virtuales a través de la WEB y especialmente con las aplicaciones móviles que con gran rapidez son adoptadas por los clientes. Aunque la experiencia del cliente con estos canales sigue siendo mejor calificada que la de los otros canales, las calificaciones más bajas son en los contact centers ya que el apoyo que los clientes esperan no se está dando por ese canal y su acceso es más complicado:

Fuente: CIV Sector banca tradicional 2021

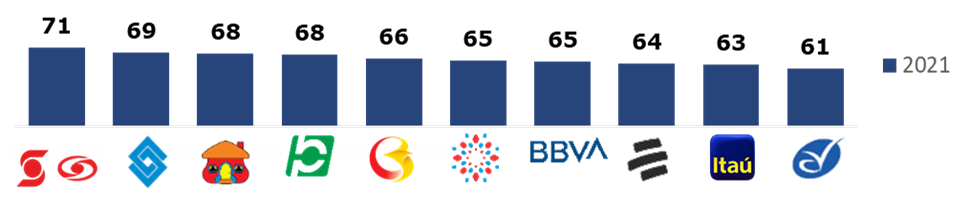

Por otro lado, solo los bancos con altas calificaciones mantuvieron un relacionamiento más cercano con los clientes frente a sus endeudamientos, requerimientos, necesidades y limitaciones para atender sus obligaciones como parte de los programas de acompañamiento al desudo (PAD) definidos por la Superintendencia Financiera. Sin embargo, la mayoría de los bancos fueron mal evaluados por los clientes frente a los apoyos recibidos durante esta crisis socioeconómica que se sigue presentando en el país.

Frente a la pregunta ¿Cómo califica el apoyo brindado durante la coyuntura por su banco? Las calificaciones en una escala de 0 a 100 fueron las siguientes:

Fuente: CIV Sector bancario 2021

Estas calificaciones evidencian las grandes expectativas de soporte y acompañamiento que esperan los consumidores financieros frente a la relación con sus bancos.

Los niveles de quejas y reclamos de estos segmentos están relacionados con los niveles de satisfacción. De esta forma, el 19% de los clientes de la banca retail se quejan del servicio mientras que en el segmento tradicional los reclamos son del 9% y en la banca microcrédito lo hacen el 13% de los clientes.

Las PQR cuando son mal manejadas generan un inconformismo adicional e impactan la experiencia total del cliente afectando negativamente el “voz a voz” de los bancos y por ende la recomendación que dan los usuarios financieros de sus entidades. Este ruido negativo es también aprovechado por sectores políticos que buscan reforzar su labor basada en estas debilidades del sector bancario.

En la medida en que en los dos últimos años la brecha entre la satisfacción y la recomendación se ha ampliado, vemos un consumidor financiero con menor lealtad a sus bancos y con una fuerte intención de mover sus créditos y ahorros hacia entidades que les ofrezcan mejores condiciones.

“El año 2022, se presenta como el gran reto de la economía y la reactivación de las empresas, el empleo y el desarrollo de los colombianos. Sin una activa y decidida acción del gobierno y el sector financiero la recuperación será lenta y dolorosa para las familias y los pequeños empresarios colombianos”, advierte Juan Pablo Granada, presidente de la firma Customer Index Value (CIV).