El inventario retirado para consumo propio o para que forme parte de un activo debe darse de baja de la contabilidad, utilizando como contrapartida una cuenta del gasto o del activo, según corresponda.

Según los artículos 421 y 458 del ET, este hecho genera un IVA asumido para el contribuyente.

En este editorial explicamos el tratamiento contable del retiro de inventario para consumo propio.

Inventario retirado para uso propio

Cuando una entidad retira parte de su inventario para consumirlo o para que haga parte de otro activo, debe darlo de baja de su contabilidad, utilizando como contrapartida un gasto o la cuenta del activo a la que se traslada el costo del inventario.

Por ejemplo, si el inventario se retira para entregarlo como una muestra gratis a los clientes, se debe dar de baja contabilizando al tiempo un gasto por muestras a clientes.

De otra parte, si el inventario se retira para que haga parte de otro activo, como puede ser la propiedad, planta y equipo, debe trasladarse su costo a ese activo.

Manejo contable del IVA en inventarios retirados

Un aspecto fundamental que debe tenerse en cuenta al realizar retiros de inventarios para uso propio es que este es un hecho generador de IVA que obliga al contribuyente a causar y asumir el impuesto.

Lo anterior, según el literal “b” del artículo 421 del Estatuto Tributario –ET–, que cita lo siguiente:

“Artículo 421. Hechos que se consideran venta. <Artículo modificado por el artículo 174 de la Ley 1819 de 2016. El nuevo texto es el siguiente:> Para los efectos del presente libro, se consideran ventas:

(…)

b) Los retiros de bienes corporales muebles e inmuebles hechos por el responsable para su uso o para formar parte de los activos fijos de la empresa”.

En relación con la norma anterior, el artículo 458 del ET señala que la base gravable en el retiro de los bienes a los que se refiere el literal “b” del artículo 421 del ET es el valor comercial del bien.

“cuando un contribuyente retira inventario para consumirlo o para que forme parte de sus activos, aunque no está propiamente realizando una venta, debe causar el IVA como si de ello se tratará”

Entonces, cuando un contribuyente retira inventario para consumirlo o para que forme parte de sus activos, aunque no está propiamente realizando una venta, debe causar el IVA como si de ello se tratará, utilizando como base gravable el precio de venta normal al público. La contrapartida, en este caso, sería un gasto por impuestos asumidos.

En síntesis, el inventario retirado para uso propio se da de baja por su costo, pero el IVA se contabiliza por su precio de venta.

Ejemplos

En las siguientes líneas se abordan ejemplos sobre el tratamiento contable del retiro de inventarios para consumo propio.

Inventarios entregados a clientes como muestras gratuitas

Una entidad retira inventarios por valor de $2.000.000, para entregarlos como muestras gratuitas a sus clientes. Por tanto, da de baja el costo de ese inventario registrando al tiempo un gasto por muestras gratuitas.

Además, contabiliza un IVA asumido, según lo indican los artículos 421 y 458 del ET, utilizando el valor comercial de los inventarios ($2.500.000). El cálculo del IVA asumido es el siguiente:

$2.500.000 x 19 % = $475.000

El registro contable es el siguiente:

Cuenta | Débito | Crédito |

| Gasto por muestras gratuitas a clientes | $2.000.000 | |

| Activo – inventarios | $2.000.000 | |

| Gasto por IVA asumido | $475.000 | |

| Pasivos – IVA generado | $475.000 |

Retiro de inventarios para efectuar mejoras en propiedades ajenas

En el siguiente video de nuestro consultorio de Estándares Internacionales, el Dr. Juan Fernando Mejía, conferencista de Actualícese expone un ejemplo respecto a la contabilización que debe realizarse cuando se retiran inventarios para efectuar mejoras en propiedades ajenas:

Una entidad realiza una mejora en una propiedad ajena tomada en arriendo. El valor de la mejora es de $60.000.000, de los cuales $50.000.000 son materiales que vende la entidad.

1. Contabilización de la mejora en propiedad ajena y baja del inventario

Tanto los Estándares Internacionales como las normas fiscales permiten contabilizar las mejoras en propiedades ajenas como activos por derecho de uso.

Por ende, la entidad reconoce en sus estados financieros un activo por el valor total de la mejora ($60.000.000).

La contrapartida es un crédito al inventario por el costo de los materiales que utilizó la entidad para efectuar la mejora en la propiedad ajena ($50.000.000) y a las cuentas por pagar por los $10.000.000 que pagó a terceros. El registro contable es el siguiente:

Cuenta | Débito | Crédito |

| Activo – propiedades, planta y equipo | $60.000.000 | |

| Pasivo – cuentas por pagar | $10.000.000 | |

| Activo – inventarios | $50.000.000 |

2. Registro del IVA asumido

Además, la entidad contabiliza el IVA asumido por el retiro de inventarios, según lo requieren los artículos 421 y 458 del ET.

Suponiendo que el valor comercial de los inventarios es de $70.000.000, la entidad calcula el IVA así:

$70.000.000 x 19 % = $13.300.000

El registro contable es el siguiente:

Cuenta | Débito | Crédito |

| Gasto por IVA asumido | $13.300.000 | |

| Pasivos – IVA generado | $13.3000.000 |

3. Depreciación de la mejora en propiedades ajenas

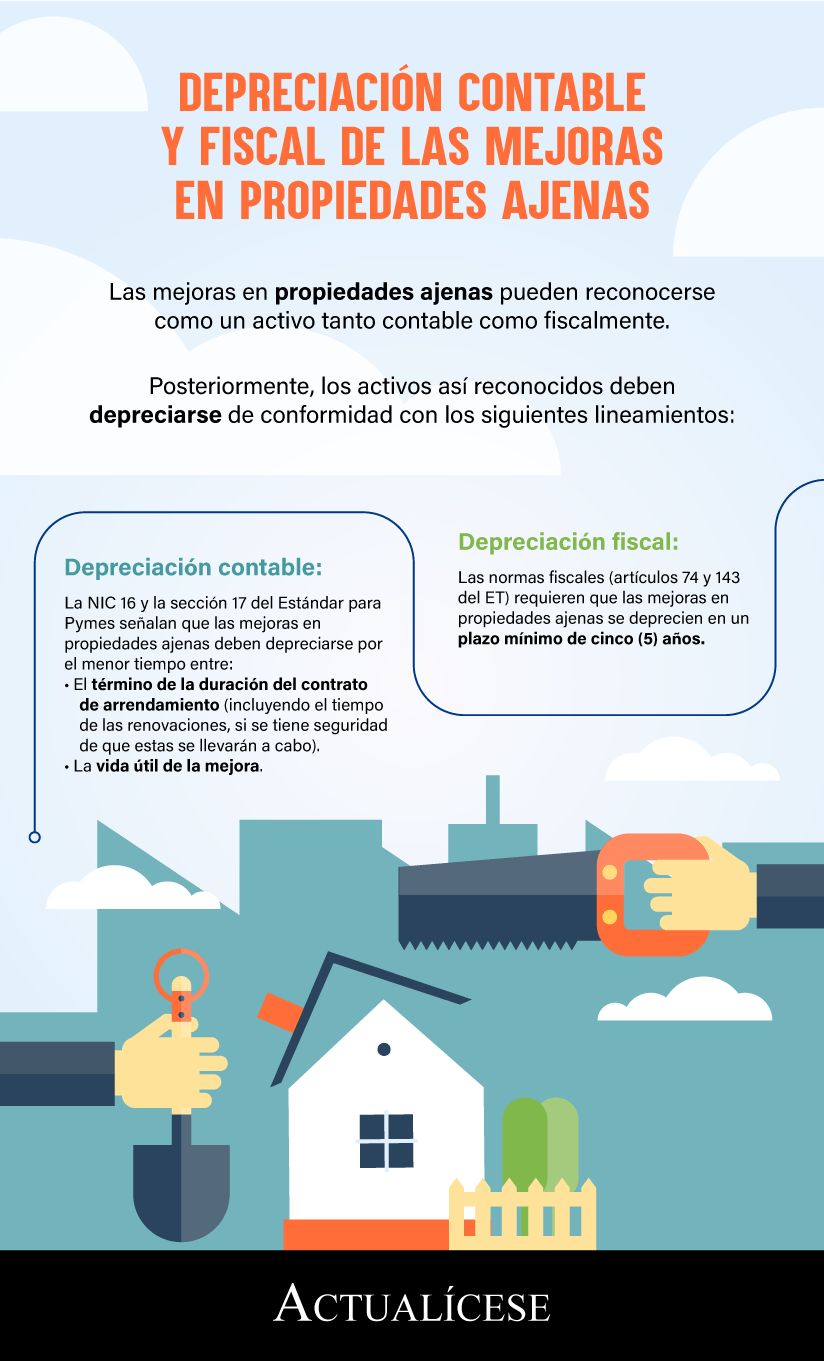

Debe tenerse en cuenta que las mejoras en propiedades ajenas deben depreciarse tanto contable como fiscalmente, tal como se explica en la siguiente infografía:

De acuerdo con lo anterior, la entidad deprecia el activo para efectos contables en un período de tres (3) años y fiscalmente por un período de cinco (5) años.

Depreciación contable: $60.000.000 / 3 años = $20.000.000

Depreciación fiscal: $60.000.000 / 5 años = $12.000.000

Por tanto, contablemente la entidad contabiliza un gasto de $20.000.000, pero fiscalmente solo puede deducirse un gasto de $12.000.000.

Por último, vale la pena mencionar que la diferencia entre el tratamiento contable y fiscal en la depreciación de la mejora en propiedades ajenas genera un impuesto diferido.

Manejo

contable del inventario retirado para consumo propio (actualicese.com)