El cálculo del impuesto diferido es una actividad indispensable para la correcta elaboración de los estados financieros bajo Estándares Internacionales.

En este editorial compartimos una guía completa para el cálculo y análisis del impuesto diferido.

A continuación, abordamos los aspectos fundamentales del impuesto diferido.

¿Qué es el impuesto diferido?

El impuesto diferido es el impuesto que corresponde a los ingresos y gastos que no se incluyen en la declaración de renta por no ser gravados o deducibles en el período en que se elaboran los estados financieros.

Esto te puede interesar: Conciliación fiscal e impuesto diferido: Diferencias permanentes y temporarias en las transacciones empresariales - Año gravable 2019

Importancia de calcular el impuesto diferido

El impuesto diferido:

Permite que la entidad refleje los impactos financieros actuales y futuros de las normas fiscales sobre las operaciones de la entidad.

Impacta las utilidades distribuibles entre los socios y, por tanto, debe tenerse en cuenta tanto en la planeación tributaria de la entidad como en la de los socios.

Si una entidad no realiza el cálculo del impuesto diferido, o lo hace de forma incorrecta, se entiende que sus estados financieros contienen un error y, en consecuencia, las utilidades que distribuye a sus socios están mal calculadas.

Nuestra cartilla del mes de enero Cierre contable 2019: recomendaciones y lineamientos del Estándar para Pymes contiene un capítulo completo sobre impuesto diferido en el que explicamos qué entidades están obligadas a calcularlo, tips para identificar el tipo de diferencias que generan impuesto diferido y casos prácticos.

Pasos para calcular el impuesto diferido

Para calcular el impuesto diferido se deben seguir los siguientes 5 pasos:

1. Establecer un equipo donde participen profesionales con conocimiento sobre los nuevos marcos técnicos contables y la legislación tributaria.

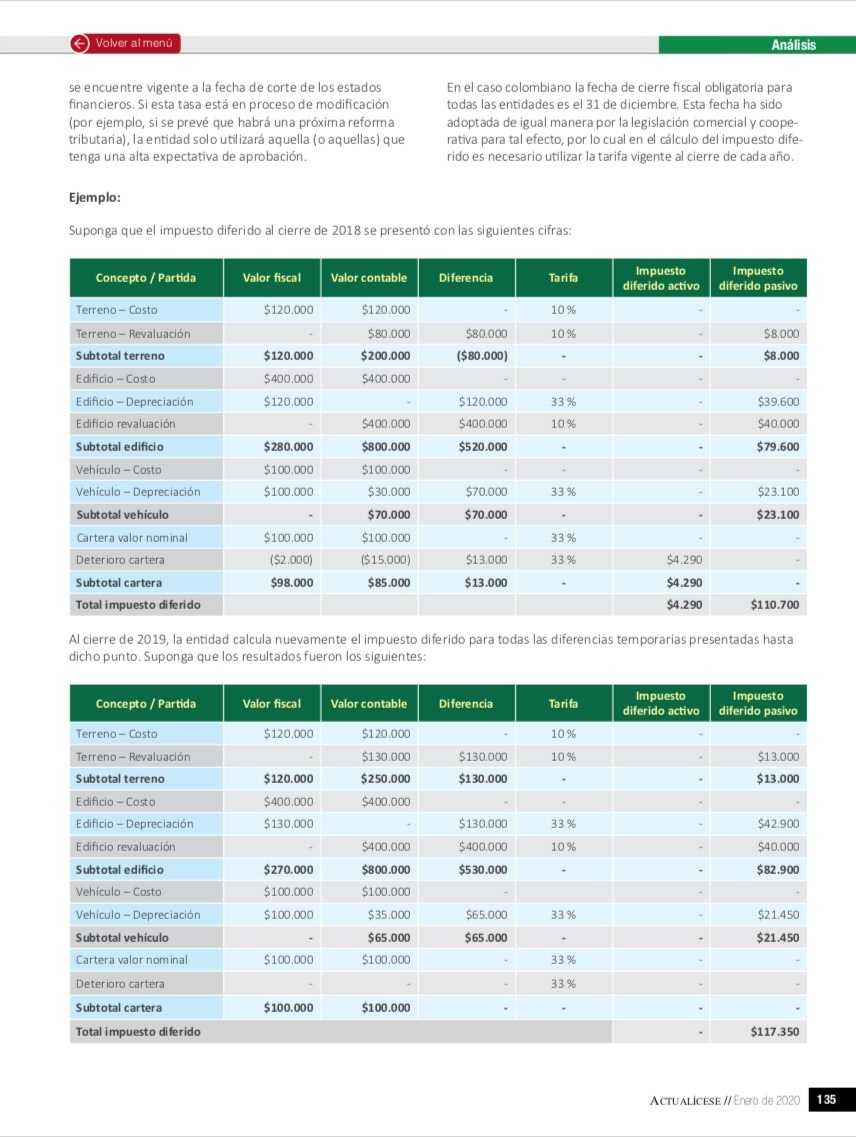

2. Calcular las diferencias entre los valores contables y fiscales de los activos y pasivos.

3. Identificar cuáles de las diferencias del paso anterior son (…)

Puedes consultar los pasos restantes en nuestra cartilla práctica Cierre contable 2019: recomendaciones y lineamientos del Estándar para Pymes. Además, encontrarás un ejemplo con el cálculo del impuesto diferido de una entidad para este cierre 2019, en el que se aplicaron todos los pasos:

Casos prácticos de contabilización del impuesto diferido

En nuestra cartilla práctica del mes de enero Cierre contable 2019: recomendaciones y lineamientos del Estándar para Pymes incluimos 7 ejercicios completos con el análisis y contabilización del impuesto diferido para los siguientes casos:

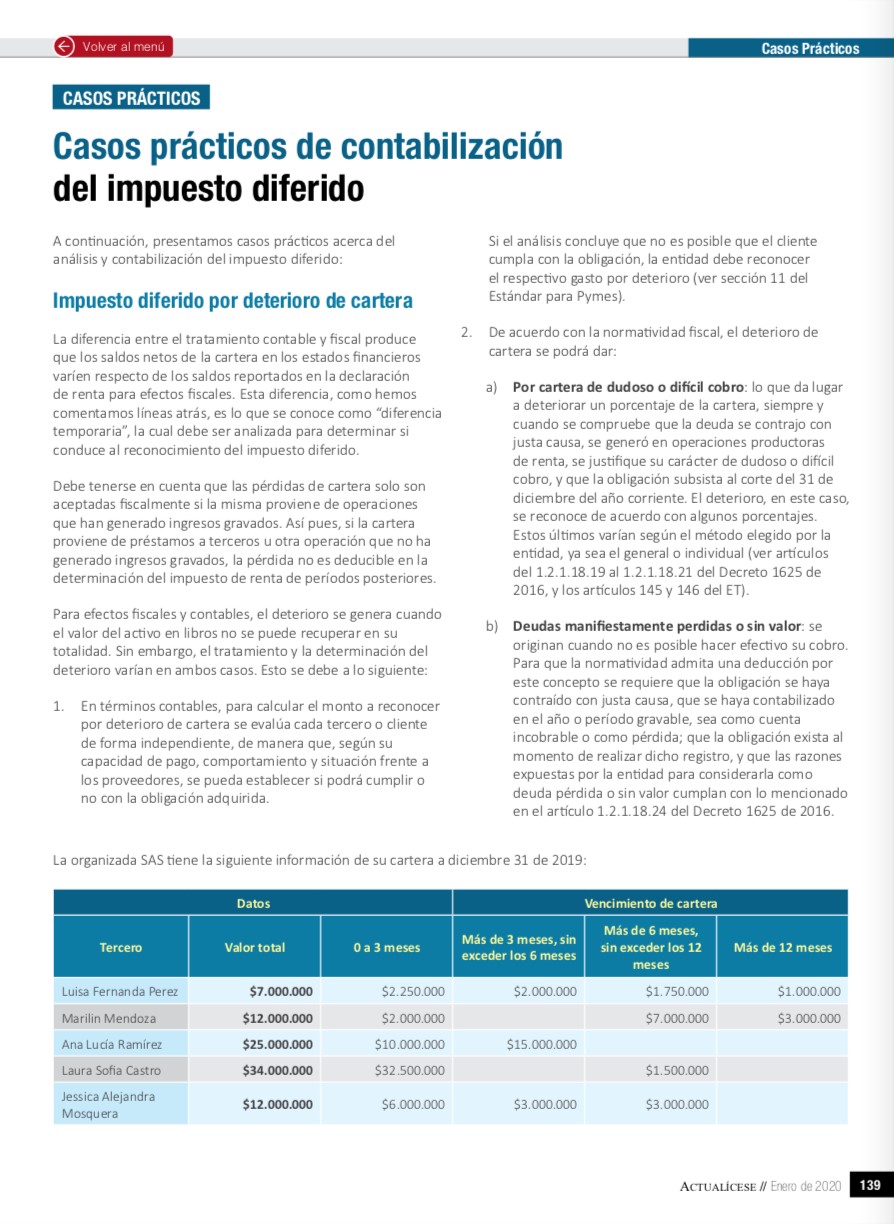

Deterioro de cartera.

Diferencias en la tasa de depreciación de propiedades, planta y equipo.

Compensación de pérdidas fiscales.

Compensación de pérdidas fiscales y exceso de renta presuntiva.

Venta de bienes inmuebles a largo plazo.

Tratamiento contable y fiscal de los gastos de establecimiento.

Propiedades de inversión en un contrato de leasing operativo.

Con solo un clic podrás acceder a toda esta valiosa información. ¡Descárga nuestra cartilla aquí!

https://actualicese.com/impuesto-diferido-definicion-importancia-y-ejemplos-practicos/?referer=email&campana=20200129&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20200129_contable&MD5=415e8678af580f50598f653f78613c8d