En este formato avanzado de Excel compartimos las diferencias entre la medición inicial y posterior de una maquinaria, exponemos qué situaciones se pueden o no presentar ante una diferencia entre la tasa de depreciación contable y fiscal, y cómo contabilizar y presentar el impuesto diferido.

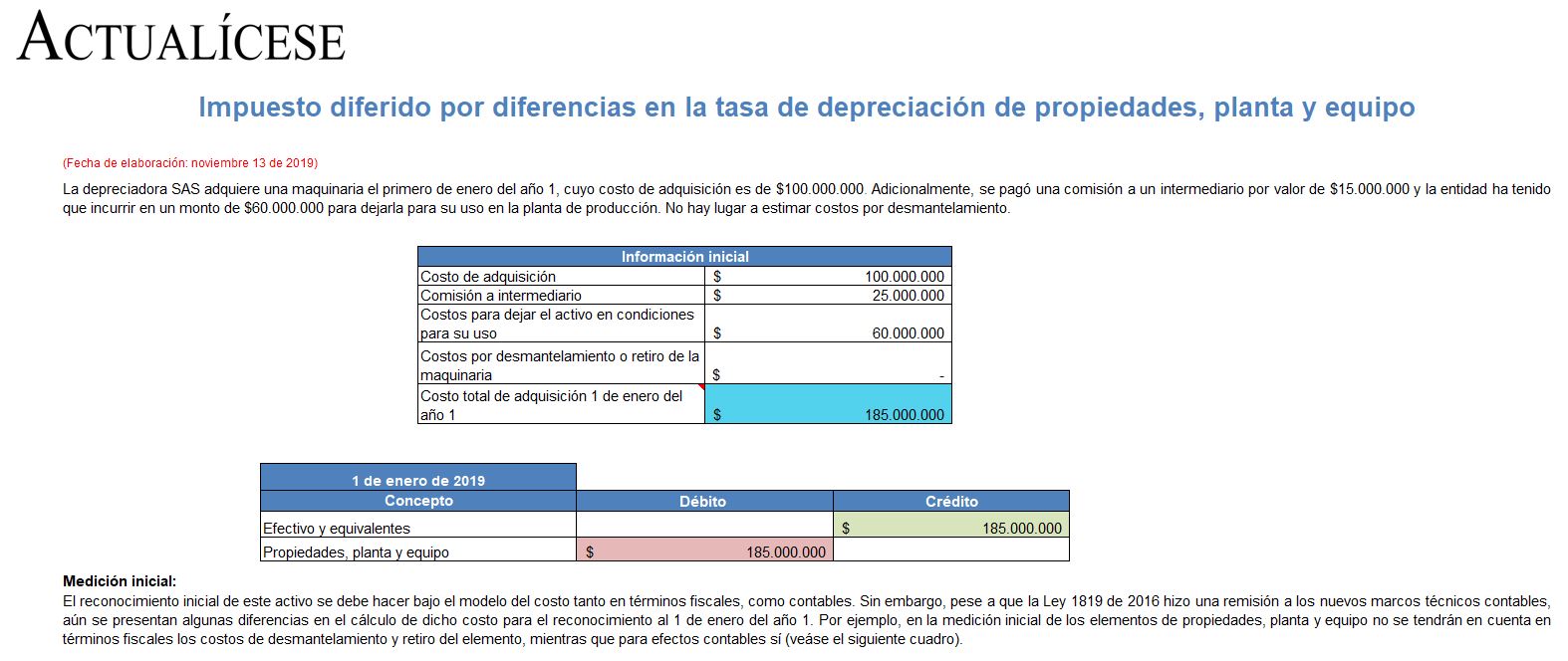

El reconocimiento inicial de los activos de propiedades, planta y equipo se debe hacer bajo el modelo del costo, tanto en términos fiscales como contables. Sin embargo, aunque la Ley 1819 de 2016 hizo una remisión a los nuevos marcos técnicos contables, aún se presentan algunas diferencias en el cálculo de dicho costo. Por ejemplo, en la medición inicial de los elementos de propiedades, planta y equipo no se tendrán en cuenta, en términos fiscales, los costos de desmantelamiento y retiro del elemento, mientras que para efectos contables sí.

En cuanto al reconocimiento posterior de las propiedades, planta y equipo, se presentan mayores diferencias entre el tratamiento contable y fiscal que en la medición inicial, ya que desde la emisión del Decreto 2496 de 2015, que modificó la sección 17 del Estándar para Pymes las propiedades, planta y equipo se podrán medir bajo el modelo de la revaluación o del costo, mientras que para efectos tributarios en mediciones posteriores se mantendrá el costo determinado en el reconocimiento inicial y no se tendrán en cuenta las revaluaciones a las que haya sido sometido el activo.

Debido a las diferencias que existen entre la medición inicial y posterior de los elementos de propiedad, planta y equipo, podrán existir diferencias entre las bases contables y fiscales que den lugar al impuesto diferido. No obstante, no se podrá decir que hay diferencias por vida útil, valor residual o métodos de depreciación diferentes, puesto que estos, para efectos del impuesto sobre la renta y complementario, tendrán el mismo tratamiento expuesto en el Estándar para Pymes.

Le invitamos a descargar este formato avanzado en Excel, en el cual exponemos con más detalle el tratamiento contable y fiscal en la medición de las propiedades, planta y equipo, qué situaciones se pueden o no presentar ante una diferencia entre la tasa de depreciación contable y fiscal, y cómo contabilizar y presentar el impuesto diferido.

Tenga en cuenta que las propiedades, planta y equipo adquiridas hasta diciembre 31 de 2016, y que a dicha fecha tenían saldos pendientes por depreciar, tendrán ser depreciadas para efectos tributarios, de acuerdo con los años de vida útil que ya se les había estimado fiscalmente, y solo con los sistemas de depreciación que estaban autorizados por la normativa fiscal hasta diciembre de 2016 (ver numeral 2 del artículo 290 del Estatuto Tributario –ET–).

Para efectos de este ejercicio, suponemos que el año 1 y siguientes corresponden a años posteriores al 2017, a fin de aplicar la nueva normatividad vigente incluida por la Ley 1819 de 2016 respecto al tema de la depreciación de propiedades, planta y equipo.

Para descargar esta publicación haz click aquí

https://actualicese.com/impuesto-diferido-por-diferencias-en-la-tasa-de-depreciacion-de-propiedades-planta-y-equipo/?referer=email&campana=20191113&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20191113_contable&MD5=27e45d0767d6a6bc7439dc1bc00c605a